北交所開始,對資本市場有十大關(guān)鍵影響:1、對早期創(chuàng)新型中小企業(yè)而言:實(shí)現(xiàn)IPO資本化的大門徹底打開;2、對投資者而言:得到分享高增長型中小企業(yè)成長紅利的機(jī)會;3、對上市公司資本價值而言:一九分化加劇,資金將更偏向中小型高增長企業(yè);4、對上市公司退市而言:退市更為嚴(yán)格化,退市公司將大幅增加;5、對公司上市發(fā)行定價而言:更為市場化,破發(fā)常態(tài)化;6、對一級市場投資機(jī)構(gòu)而言:退出渠道更為暢通,價值投資時代正式來臨;7、對中介服務(wù)機(jī)構(gòu)而言:商業(yè)機(jī)會大幅增加的同時提出更高要求;8、對資本市場其他板塊而言:短期分流影響不大,長期良性競爭發(fā)展;9、對資本市場體系而言:重塑長期價值為核心的多層次資本市場體系;10、對中國經(jīng)濟(jì)發(fā)展而言:補(bǔ)齊科技一體兩翼,推動經(jīng)濟(jì)平穩(wěn)跨過中等收入門檻。

文本設(shè)置

文本設(shè)置

Plus(0條)

Plus(0條)

自2021年9月2日晚,習(xí)近平總書記在2021年中國國際服務(wù)貿(mào)易交易會全球服務(wù)貿(mào)易峰會發(fā)表視頻致辭時指出,“將繼續(xù)支持中小企業(yè)創(chuàng)新發(fā)展,深化新三板改革,設(shè)立北京證券交易所,打造服務(wù)創(chuàng)新型中小企業(yè)主陣地”后。近2個月的時間內(nèi),北交所相關(guān)建設(shè)全速推進(jìn),制度框架確立、業(yè)務(wù)規(guī)則出爐,首次、二次全網(wǎng)測試順利收官。2021年10月30日,證監(jiān)會發(fā)布了北京證券交易所基礎(chǔ)制度,初步構(gòu)建了北京證券交易所發(fā)行融資、持續(xù)監(jiān)管、交易所治理等基礎(chǔ)制度體系,并明確了基礎(chǔ)制度的生效日期為11月15日施行。

11月15日,北京證券交易所迎來開市。從宣布設(shè)立到實(shí)現(xiàn)開市75天內(nèi)完成,這是中國資本市場,乃至全球資本市場中從提出設(shè)立到正式開市最快的交易所。在這“北交所速度”的背后,充分體現(xiàn)出了中國特色資本市場此輪注冊制改革的全面性與效率,以及支持中小企業(yè)創(chuàng)新發(fā)展的急迫性。

北交所是中國特色多層次資本市場體系中的重要組成部分,在全面注冊制改革的大方向下,將對中國資本市場的市場化、法治化、國際化的長期發(fā)展產(chǎn)生深遠(yuǎn)影響。

一、對早期創(chuàng)新型中小企業(yè)而言:實(shí)現(xiàn)IPO資本化大門徹底打開

進(jìn)入2000年互聯(lián)網(wǎng)時代后,中國新經(jīng)濟(jì)獨(dú)角獸企業(yè)在全球獨(dú)角獸500強(qiáng)中,數(shù)量與估值均常年排名第一。但是,如網(wǎng)易、搜狐、新浪,百度、騰訊、阿里、京東、小米、蔚來、理想汽車等等,大量優(yōu)秀的獨(dú)角獸企業(yè)卻頻頻流失海外或香港資本市場。

其主要原因是,在此前的A股IPO審批制與核準(zhǔn)制的框架之下,企業(yè)能否實(shí)現(xiàn)IPO,更看重企業(yè)過去的盈利能力,也就是過去的“賺錢能力”,而不是企業(yè)未來的價值成長預(yù)期。這便造成了資本市場在幫助處于快速成長期中的優(yōu)秀中小企業(yè)融資發(fā)展的功能缺失。

全面注冊制改革后的中國資本市場,開始逐步補(bǔ)足這一缺失的功能。2020年3月1日新版證券法落地,將發(fā)行股票應(yīng)當(dāng)“具有持續(xù)盈利能力”的要求,改為“具有持續(xù)經(jīng)營能力”。新版證券法這一根本性的改變,使得在中國資本市場中,第一個試點(diǎn)注冊制的科創(chuàng)板,截止目前已有19家尚未實(shí)現(xiàn)盈利、未達(dá)到盈虧平衡點(diǎn)的企業(yè)實(shí)現(xiàn)了IPO融資發(fā)展。其中,第一家未盈利便實(shí)現(xiàn)科創(chuàng)板上市的澤璟生物在上市時市值達(dá)到近180億。

但是,即便注冊制與核準(zhǔn)制對企業(yè)IPO要求有了根本性的變化,A股市場對于企業(yè)IPO時的發(fā)展階段與規(guī)模的要求仍是同質(zhì)化的,實(shí)現(xiàn)IPO的企業(yè)依舊更多的是處于成熟期、發(fā)展階段相對靠后的高利潤企業(yè)。這也是此前市場在核準(zhǔn)制階段產(chǎn)生的認(rèn)知與業(yè)務(wù)慣性所造成的。

數(shù)據(jù)顯示,科創(chuàng)板近兩年來,首發(fā)上市企業(yè)上市前一年度凈利潤中位數(shù)為7400萬元,凈利潤小于5000萬的企業(yè)占比僅在15%左右;創(chuàng)業(yè)板企業(yè)規(guī)模也居高不下,2020年以來,創(chuàng)業(yè)板注冊制首發(fā)上市企業(yè)共有182家,上市前一年凈利潤中位數(shù)為7600萬元,凈利潤小于5000萬的企業(yè)僅有5家。

北交所的設(shè)立,從根本意義上補(bǔ)足了中國資本市場無法為中小企業(yè)服務(wù)這一功能性缺失,也徹底打破了資本市場只能幫助大利潤企業(yè)融資發(fā)展的市場慣性認(rèn)知。

首先,北交所是由新三板深化改革而來。此前,新三板作為中國資本市場中的場外市場,重點(diǎn)服務(wù)于廣大的中小微創(chuàng)新型、創(chuàng)業(yè)型企業(yè),曾累計(jì)服務(wù)超過13000家企業(yè),具備充足的中小微企業(yè)服務(wù)經(jīng)驗(yàn)。

其次,新三板的企業(yè)掛牌、交易、分層、轉(zhuǎn)板、摘牌等制度更加貼合中小企業(yè)。而以新三板精選層為基礎(chǔ)進(jìn)行相關(guān)制度設(shè)計(jì)的北交所,也將更加貼合中小企業(yè)的發(fā)展階段。

最后,北交所設(shè)立的初心與其他交易所及相關(guān)板塊不同,北交所是為支持中小企業(yè)創(chuàng)新發(fā)展,打造服務(wù)創(chuàng)新型中小企業(yè)主陣地。這個是北交所誕生的基因,基因是難以改變的。

關(guān)于北交所的行業(yè)定位,市場一直存在一個較大的誤區(qū),就是北交所僅服務(wù)于“專精特新”型企業(yè)。

全國股轉(zhuǎn)公司,北京證券交易所董事長徐明在公開演講時曾談到:“從創(chuàng)新領(lǐng)域看,中小企業(yè)覆蓋國民經(jīng)濟(jì)各行業(yè)各領(lǐng)域,其創(chuàng)新不僅體現(xiàn)在新興產(chǎn)業(yè),也會體現(xiàn)在傳統(tǒng)產(chǎn)業(yè)中,創(chuàng)新主體不僅包括以制造業(yè)為主的‘專精特新’中小企業(yè),也包括戰(zhàn)略新興產(chǎn)業(yè)中創(chuàng)新能力突出的中小企業(yè)、向?qū)I(yè)化和價值鏈高端延伸的生產(chǎn)性服務(wù)業(yè)企業(yè)、向高品質(zhì)和多樣化升級的生活性服務(wù)業(yè)企業(yè)。”

所以,北交所的行業(yè)定位是創(chuàng)新,創(chuàng)新不僅僅有“專精特新”。此外要注意的是,北交所突出創(chuàng)新并不代表其行業(yè)定位會寬泛無邊,行業(yè)定位上是有“紅綠燈”的。

行業(yè)“紅綠燈”中的“綠燈”便是:服務(wù)于中國在高質(zhì)量發(fā)展新階段實(shí)現(xiàn)科技強(qiáng)國戰(zhàn)略中的重點(diǎn)行業(yè),如新一代信息技術(shù)、高端制造、科學(xué)技術(shù)服務(wù)、新能源、節(jié)能環(huán)保、新材料、生物技術(shù)等戰(zhàn)略新興行業(yè)。這些行業(yè)需要資本市場為其提供持續(xù)有效的服務(wù),從而實(shí)現(xiàn)產(chǎn)融結(jié)合,提高行業(yè)整體的發(fā)展效率。

而行業(yè)“紅燈”則是:近期高層會議所提及的“防止資本無序擴(kuò)張”的重點(diǎn)行業(yè),如房地產(chǎn)、建筑、教培等行業(yè)。此外,目前正處于行業(yè)整治期的影視、游戲等行業(yè)也將是資本市場所不會重點(diǎn)支持的行業(yè)。

此外,證監(jiān)會在新聞發(fā)布會中,講到“北京證券交易所如何實(shí)現(xiàn)與滬深交易所錯位發(fā)展”時表示:在市場功能方面,北京證券交易所聚焦創(chuàng)新型中小企業(yè),服務(wù)對象“更早、更小、更新”。所以,“更早、更小、更新”便是在企業(yè)所處發(fā)展階段定位上,與目前滬深交易所,主板、創(chuàng)業(yè)板、科創(chuàng)板的核心區(qū)別。對于早期創(chuàng)新型中小企業(yè)而言,實(shí)現(xiàn)IPO資本化的大門徹底打開。

二、對投資者而言:得到分享高增長型中小企業(yè)成長紅利的機(jī)會

從投資端來看,中國資本市場與海外相對成熟的資本市場相比,最大的區(qū)別便是牛短熊長,市場投資者“炒小、炒差、炒新、炒殼”等投機(jī)行為盛行。而這背后的一大原因是,大量上市公司資產(chǎn)的長期投資價值相對較低。在此前的審批制與核準(zhǔn)制框架下,資本市場上市公司存在“難進(jìn)難出,只進(jìn)不出”的特征。

這便造成了,具備高增長型的中小企業(yè)“進(jìn)不來”,投資者“投不到”,而已經(jīng)不具備投資價值的企業(yè)“出不去”,投資者“只能炒”的尷尬局面。在任何情況下,投資者都最應(yīng)該是被市場重視的一方,我們過去習(xí)慣去教育投資者,做理性長期價值投資,但更應(yīng)關(guān)注的是資產(chǎn)端出現(xiàn)的本質(zhì)問題。

在中國資本市場全面注冊制改革,退市新規(guī)落地以及北交所開市下,將會有更多處于價值早期,具備快速成長能力的中小企業(yè)實(shí)現(xiàn)登陸資本市場,也將有更多不具備長期成長能力與投資價值的企業(yè)被退市。資本市場在資產(chǎn)端將會實(shí)現(xiàn)更好的“新陳代謝”,留下更多具備投資價值的高增長型中小企業(yè)。從而逐步出清資本市場目前投資端“炒小、炒差、炒新、炒殼”等投機(jī)行為特征。

2021年,A股市場成交額突破一萬億的交易日已經(jīng)打破了2015年5月8日至2015年7月8日,連續(xù)43個交易日成交額超過一萬億元的記錄。可見,投資者對資本市場的投資熱情是愈漸充足的。目前,北交所個人投資者準(zhǔn)入門檻為“50萬元+2年”,與科創(chuàng)板齊平。可預(yù)計(jì),伴隨著市場逐步發(fā)展,制度建設(shè)逐步完善,將有更多投資者得到分享高增長型中小企業(yè)成長紅利的機(jī)會。

三、對上市公司資本價值而言:一九分化加劇,資金將更偏向中小型高增長企業(yè)

縱觀全球范圍內(nèi),任何運(yùn)行注冊制,成熟的資本市場中都是行業(yè)的頭部公司占據(jù)著市場大量的資金、市值與交易量。

以同樣運(yùn)行注冊制,運(yùn)行時間更長、更加成熟的美股市場為例,截止2021年9月30日,市值大于50億美元的上市公司只占到美股總企業(yè)數(shù)量的20%,但這前20%的大市值公司,卻占據(jù)美股市場總市值的93%,占美股近一年總交易量的87%。運(yùn)行注冊制的港股市場也同樣如此,市值大于100港元的上市公司占港股總企業(yè)數(shù)量的19%,但占據(jù)了港股95%的總市值和95%的近一年的總成交額。

而中國資本市場,在全面注冊制改革下,企業(yè)價值分化也正在向“一九分化”演變。目前A股百億市值以上的企業(yè)占到34%,這些企業(yè)占據(jù)著A股市場85%以上的市值以及78%的近一年成交量。

伴隨著同樣運(yùn)行注冊制的北交所開市,早期高增長型中小企業(yè)的IPO大門打開,投資者可選擇的優(yōu)質(zhì)資產(chǎn)增多,資金也將更加傾向于選擇北交所中最具增長潛力的企業(yè)。

今后的A股市場,將持續(xù)向“一九分化”演變。行業(yè)頭部企業(yè)以及具備成為行業(yè)頭部潛在能力的早期高增長型企業(yè),將會受到更多資金面的關(guān)注,而那些非行業(yè)頭部企業(yè)將逐漸喪失資金端的關(guān)注度,從而喪失資本價值。

四、對上市公司退市而言:退市更為嚴(yán)格化,退市公司將大幅增加

此前的中國資本市場,退市制度基本沒有發(fā)揮出應(yīng)有的作用,近30年真正被退市的公司不到80家,在實(shí)行注冊制改革前,年均退市僅3家。而美股市場,近十年,年均上市公司有300余家,年均退市也近300家。這就是為什么美股市場能夠持續(xù)10多年的牛市,在嚴(yán)格的退市制度下,留下的是相對更有價值的公司,優(yōu)秀的公司對資本市場產(chǎn)生了長期正向拉動作用。

再反觀此前的中國資本市場,因退市制度不完善,許多喪失經(jīng)營能力的公司還能繼續(xù)掛在A股市場,保留所謂的“殼價值”。因?yàn)閼土P力度不足,更有一些公司進(jìn)行財(cái)務(wù)造假,例如,此前康美藥業(yè)財(cái)務(wù)造假300億元,當(dāng)時的頂格處罰才60萬。而在運(yùn)行注冊制的美股市場,中概股瑞幸咖啡22億美元財(cái)務(wù)造假,直接被退市,并向美國證券交易委員會(SEC)支付1.8億美元罰款,并面臨著美股投資人的索賠,索賠金額高達(dá)百億人民幣。

進(jìn)入注冊制時代后,資本市場的監(jiān)管制度與退市機(jī)制更為完善。讓喪失資本與商業(yè)價值的“垃圾股”出清,讓上市公司不敢造假,保證資本市場的良性生態(tài)。從近兩年數(shù)據(jù)來看,退市企業(yè)數(shù)量與退市率也在逐漸提升,2019、2020年被退市的上市公司分別為9家和16家。

伴隨著2020年12月31日退市新規(guī)的落地,“史上最嚴(yán)”退市制度被應(yīng)用到A股市場的所有板塊。財(cái)務(wù)類、交易類、規(guī)范類、重大違法類4套退市指標(biāo),將堅(jiān)決淘汰喪失持續(xù)經(jīng)營能力、或嚴(yán)重財(cái)務(wù)造假的不良上市企業(yè)。

在退市新規(guī)運(yùn)行后,*ST 宜生、*ST成城先后觸發(fā)交易類退市指標(biāo),連續(xù)20個交易日的每日收盤價均低于人民幣1元,被上交所決定為終止上市后,直接進(jìn)行退市,成為首批在退市新規(guī)下被退市的企業(yè),并且沒有退市整理期。

今年A股市場19家公司退市成定局。此外,在退市新規(guī)下,今年以來,共有70余家公司被實(shí)施ST,其中*ST類有40余家,ST類有30家。由此可見,未來中國的資本市場,不僅會持續(xù)將IPO大門打開,也將會持續(xù)對不良企業(yè)加速出清。

北交所在資本市場退市新規(guī)的大框架下,同樣使用財(cái)務(wù)類、交易類、規(guī)范類、重大違法類4套退市指標(biāo)。值得注意的是,北交所上市公司退市去向的安排是:符合條件的,可以退到創(chuàng)新層和基礎(chǔ)層繼續(xù)交易,而存在重大違法違規(guī)的,應(yīng)當(dāng)直接退出資本市場。

北交所上市公司將以“更早、更小、更新”的創(chuàng)新型中小企業(yè)為主,它們具備著高增長潛力的同時,也具備著較高的經(jīng)營風(fēng)險。而北交所的退市制度安排,使得企業(yè)退市與退市后再上市的路徑更為暢通,融資發(fā)展更為高效、便捷。

五、對公司上市發(fā)行定價而言:更為市場化,破發(fā)常態(tài)化

注冊制改革與北交所設(shè)立打開企業(yè)IPO大門后,上市公司資源將不再稀缺,在核準(zhǔn)制下的一二級市場估值價差也將不復(fù)存在。未來將不會再出現(xiàn),不論什么公司一旦上市就好幾個漲停板的現(xiàn)象,企業(yè)上市前后的估值也將趨于“平穩(wěn)”,只有真正具備高增長潛力的企業(yè),市值才能得到持續(xù)的提升。

而缺乏成長價值,此前融資估值過高的企業(yè),上市首日便可能出現(xiàn)破發(fā)。截至2021年9月,運(yùn)行注冊制的科創(chuàng)板已有32家企業(yè)破發(fā)(跌破發(fā)行價),占到科創(chuàng)板市場的9%。此外,從代表趨勢的數(shù)據(jù)上看,有68%的科創(chuàng)板企業(yè)跌破上市首日收盤價;而創(chuàng)業(yè)板以注冊制上市的公司中,有91%的企業(yè)跌破首日收盤價。

此外,如海外運(yùn)行注冊制的成熟資本市場中,上市破發(fā)更為常態(tài)化。以美股市場為例,近三年赴美上市的中概股公司中,有67%的企業(yè)都處于破發(fā)狀態(tài)。但要注意,這是在2020年疫情危機(jī)后,美國實(shí)行QE與MMT無限量大放水貨幣政策,大量資金流向資本市場后的結(jié)果,而疫情前的往年處于破發(fā)狀態(tài)的中概股在75%以上。

北交所在開市初期,市場資金端處于非理性狀態(tài),破發(fā)情況會相對較少。而伴隨著北交所的平穩(wěn)發(fā)展,資金端會逐步趨于理性,市場會實(shí)現(xiàn)價值回歸。中國資本市場剛剛運(yùn)行注冊制不到三年的時間,仍在起步階段。伴隨著北交所開市,IPO的大門將開的更大,將會有更多的公司實(shí)現(xiàn)IPO融資發(fā)展。未來的A股市場也將迎來上市公司破發(fā)的常態(tài)化。

六、對一級市場投資機(jī)構(gòu)而言:退出渠道更為暢通,價值投資時代正式來臨

一級股權(quán)投資市場是二級市場資金端的“先行指標(biāo)”,代表了上市前資本涌入的方向。2021年上半年,在經(jīng)濟(jì)疫后持續(xù)復(fù)蘇的推動下,股權(quán)投資市場明顯回暖。募資方面,2021年上半年中國股權(quán)投資市場募資總金額達(dá)4547.74億元人民幣,同比上升6.9%;新募集基金數(shù)達(dá)到1941支,同比上升58.2%。投資方面,投資案例數(shù)和總投資金額分別達(dá)到4230起、4700億元人民幣,同比增長26%、50.3%。但并未回到資管新規(guī)、金融強(qiáng)監(jiān)管前2017年的最高水平。

股權(quán)投資的商業(yè)模式鏈條,“募資、投資、管理、退出”中最為重要的便是退出端,因?yàn)闊o論數(shù)額的多少,市場永遠(yuǎn)不會缺乏資金,也不會缺乏可投資的企業(yè)資產(chǎn)。而被投資企業(yè)無法實(shí)現(xiàn)IPO,投資資金便無法實(shí)現(xiàn)退出,股權(quán)投資的商業(yè)模式便無法實(shí)現(xiàn)正常運(yùn)轉(zhuǎn)。伴隨著資本市場注冊制的平穩(wěn)運(yùn)行,被投企業(yè)IPO上市后退出渠道日漸通暢,2021年上半年退出共計(jì)1880筆,同比增長23.6%。

北交所的設(shè)立,使得股權(quán)投資機(jī)構(gòu)擁有了更為高效的價值投資退出渠道。一級市場科技產(chǎn)業(yè)、創(chuàng)新型企業(yè)投融資熱度將會持續(xù)提升。此外,北交所上市的企業(yè)將是“更早、更小、更新”的高增長型中小企業(yè),這使得投資機(jī)構(gòu)擁有了更早的退出機(jī)會,從而提高投資資金的整體使用效率。

要注意的是,在資本市場全面注冊制改革下,Pre-IPO的投資機(jī)會將會逐漸減少,因?yàn)樽灾崎L期必然會打消掉一二級市場所存在的估值差,甚至產(chǎn)生破發(fā)、一二級市場估值倒掛等現(xiàn)象。北交所雖然使得退出渠道更為暢通,但對投資機(jī)構(gòu)挖掘早期企業(yè)價值的能力也提出了更高的要求。股權(quán)投資市場的長期價值投資時代正式來臨。

七、對中介服務(wù)機(jī)構(gòu)而言:商業(yè)機(jī)會大幅增加的同時提出更高要求

北交所的設(shè)立對券商投行等中介機(jī)構(gòu)而言,商業(yè)機(jī)會大增,但對其服務(wù)模式將產(chǎn)生顛覆式的影響。

一是券商投行原有的項(xiàng)目選擇和價值評判體系將發(fā)生實(shí)質(zhì)性的改變,從短期業(yè)務(wù)導(dǎo)向轉(zhuǎn)為長期價值導(dǎo)向,投行的核心職能將真正回歸價值挖掘、價值判斷以及價值陪伴,關(guān)注企業(yè)長期是否能為投資者及社會創(chuàng)造價值。

二是券商投行的項(xiàng)目承銷能力將成為其核心競爭力。此前因企業(yè)A股上市實(shí)行核準(zhǔn)制,A股IPO資源是稀缺的,這使得企業(yè)上市融資相對簡單,不會出現(xiàn)上市發(fā)行新股失敗的情況,券商在上市融資中承銷能力無法得到體現(xiàn)。

而資本市場注冊制改革以及北交所設(shè)立,將上市流程縮短、審核提速,注冊獲準(zhǔn)后股票發(fā)行工作變得至關(guān)重要。如何選擇發(fā)行時機(jī)、如何定出讓買賣雙方都滿意的價格,這需要券商投行有強(qiáng)大的行業(yè)研究團(tuán)隊(duì)及機(jī)構(gòu)投資者資源做支持。

對一級市場中解決企業(yè)融資的精品投行(FA)而言,同樣機(jī)會與挑戰(zhàn)并存。因?yàn)樵谖覈Y本市場中FA機(jī)構(gòu)尚無金融牌照,其核心競爭力便是其專業(yè)性與資源性。專業(yè)性代表了FA機(jī)構(gòu)對未上市企業(yè)理解的深度與對合理企業(yè)估值定價的能力等,資源性則代表所擁有資金端資源數(shù)量,以及對優(yōu)質(zhì)項(xiàng)目的承銷能力。

北交所的設(shè)立,給予了此前重點(diǎn)布局在科技創(chuàng)新領(lǐng)域FA機(jī)構(gòu)的機(jī)會,更多的資金、資源會涌入科技創(chuàng)新賽道。而挑戰(zhàn)便是由于科技創(chuàng)新型企業(yè)前期投入研發(fā)周期都較長,短期很難有利潤的釋放且經(jīng)營風(fēng)險較高,這需要FA機(jī)構(gòu)在進(jìn)行前期的企業(yè)立項(xiàng)篩選時,擁有足夠強(qiáng)的專業(yè)行業(yè)研究及判斷能力,當(dāng)項(xiàng)目立項(xiàng)后,則需要長時間的孵化與賦能項(xiàng)目,助力企業(yè)實(shí)現(xiàn)平穩(wěn)的快速成長。

八、對資本市場其他板塊而言:短期分流影響不大,長期良性競爭發(fā)展

基于此前新交易市場開市的經(jīng)驗(yàn)來看,北交所的開市短期必然會對市場上其他板塊的存量資金產(chǎn)生“抽血效應(yīng)”。但要注意的是,這僅是市場的短期反應(yīng),也并不會出現(xiàn)“大量抽血”的情況。其原因在于一方面,北交所初期可配資產(chǎn)規(guī)模不大。目前,81家精選層公司整體流通市值剛過1000億元,與滬深交易所差距較大。另一方面,北交所的上市初期的公司體量偏小,且以高成長型公司為主,投資風(fēng)險相對較高,資金端高風(fēng)險型資金參與投資為主。

此外,任何成熟的資本市場,都有不同的交易所或板塊形成差異互補(bǔ)與良性競爭。如美股的紐交所與納斯達(dá)克,其多年的良性競爭使得兩家交易所不斷的創(chuàng)新發(fā)展。北交所的設(shè)立,將會與上交所科創(chuàng)板、深交所創(chuàng)業(yè)板形成最直接的良性競爭,因?yàn)檫@三個市場對企業(yè)的行業(yè)標(biāo)準(zhǔn)上有重疊,都指向了科技創(chuàng)新。北交所是“創(chuàng)新”,科創(chuàng)板是硬科技,而創(chuàng)業(yè)板是“三創(chuàng)四新”。

不同交易所與板塊的良性競爭,也將倒逼不同市場同質(zhì)化問題得到解決。通過差異化的制度安排,吸引優(yōu)秀的企業(yè)。

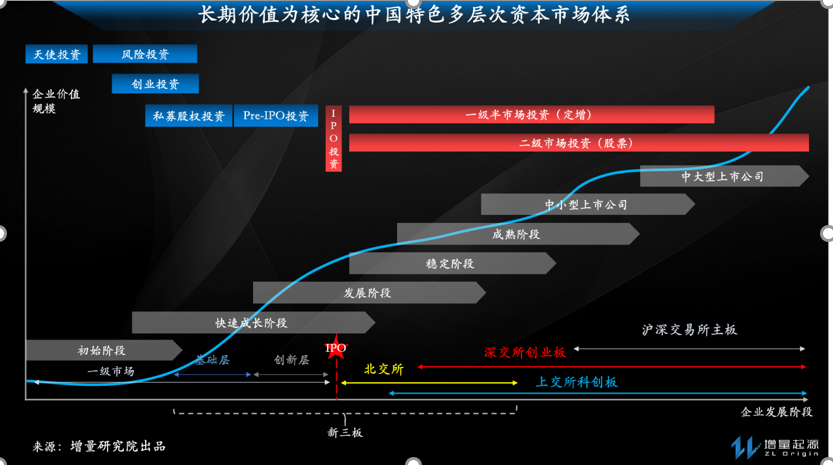

九、對資本市場體系而言:重塑長期價值為核心的多層次資本市場體系

在北交所正式設(shè)立之前,中國多層次資本市場體系的建設(shè)并不完善,并不能為不同階段的優(yōu)秀企業(yè)提供融資服務(wù)。而此前傳統(tǒng)的多層次資本市場“金字塔結(jié)構(gòu)”,也并不能解釋當(dāng)下的多層次資本市場體系。

2003年,十六屆三中全會首次提出“建立多層次資本市場體系,完善資本市場結(jié)構(gòu)”,多層次資本市場的建設(shè)之路由此啟程。在那之后,中小板、創(chuàng)業(yè)板、新三板、區(qū)域性股權(quán)交易市場、科創(chuàng)板、北交所相繼設(shè)立。

在這過程中,市場中多位學(xué)者曾提出過多層次資本市場的“金字塔結(jié)構(gòu)”。資本市場的“金字塔結(jié)構(gòu)”,將主板置于最高層級,中小板在未被深市主板合并之前置于第二層級,隨后是創(chuàng)業(yè)板以及科創(chuàng)板,再往下是新三板,最后是區(qū)域性股權(quán)交易市場。我們認(rèn)為在資本市場建設(shè)早期階段所提出的傳統(tǒng)“金字塔結(jié)構(gòu)”,并不能解釋當(dāng)下中國特色的多層次資本市場體系。

首先,“金字塔結(jié)構(gòu)”縱向劃分各個板塊會造成市場主體對各板塊價值認(rèn)定的誤導(dǎo)。主板的價值并非高于創(chuàng)業(yè)板以及科創(chuàng)板、科創(chuàng)板與創(chuàng)業(yè)板的價值并非高于北交所與新三板。而上下層級的劃分,極易造成市場參與主體,企業(yè)家、投資人對不同板塊價值的誤判。

其次,不同層級板塊中上市企業(yè)的數(shù)量與金字塔中上下層的寬度并非正相關(guān)。舉例來說,并非注冊制改革后創(chuàng)業(yè)板上市企業(yè)數(shù)量就一定少于下層科創(chuàng)板。

最后,目前金子塔上下層級的劃分并非以企業(yè)不同發(fā)展階段的價值體現(xiàn)為核心,而是以企業(yè)發(fā)展規(guī)模以及財(cái)務(wù)指標(biāo)為核心。金字塔不同層級的不同板塊完全上下割裂獨(dú)立開,也有違不同板塊間差異互補(bǔ)與良性競爭的本質(zhì)。

北交所設(shè)立后,中國特色的多層次資本市場體系,更應(yīng)以不同發(fā)展階段的企業(yè)有不同資本市場板塊,幫助其實(shí)現(xiàn)融資發(fā)展為核心建立。并且在以注冊制為核心的框架下,實(shí)現(xiàn)以公司價值為核心的評判機(jī)制。不同板塊之間也可以實(shí)現(xiàn)融合,并非完全獨(dú)立。

十、對中國經(jīng)濟(jì)發(fā)展而言:補(bǔ)齊科技一體兩翼,推動經(jīng)濟(jì)平穩(wěn)跨過中等收入門檻

在2023年左右,中國經(jīng)濟(jì)將會跨過“中等收入陷阱”,成為高收入國家。目前世界銀行所定的標(biāo)準(zhǔn)是人均國民總收入12375美金,而中國是人均GDP約1.1萬美金。但是,跨過后如何才能徹底跨過去并不再掉回來,是更應(yīng)關(guān)注的問題。此前,如巴西、阿根廷等一些經(jīng)濟(jì)體雖然也曾跨過中等收入陷阱,但并未站穩(wěn),最終又掉了下來,并長期無法再次跨越。

麻省理工學(xué)院對“中等收入陷阱”的定義是:國家發(fā)展過程中,其經(jīng)濟(jì)增長策略沒有從以投資主導(dǎo)模式轉(zhuǎn)型到創(chuàng)新主導(dǎo)模式。這個定義里的投資不是新興投資、風(fēng)險投資,而是傳統(tǒng)投資,如鐵路、公路、機(jī)場等基建投資,以及房地產(chǎn)投資等。

在投資主導(dǎo)模式下,會發(fā)現(xiàn)只要一個經(jīng)濟(jì)體基礎(chǔ)要素充足,例如土地、勞動力等,基本都可以實(shí)現(xiàn)初期的高速增長,但是科技研發(fā)創(chuàng)新的能力不是任何經(jīng)濟(jì)體在短期都能具備的驅(qū)動要素。所以,中國要實(shí)現(xiàn)徹底跨越“中等收入陷阱”,發(fā)展驅(qū)動力就必須要進(jìn)行向科技創(chuàng)新的轉(zhuǎn)型,不轉(zhuǎn)型便很難實(shí)現(xiàn)新的高質(zhì)量發(fā)展。

而科技創(chuàng)新僅有產(chǎn)業(yè)端的政策助推是難以實(shí)現(xiàn)高效發(fā)展的,需要有資金端,尤其是資本市場的支持,才能實(shí)現(xiàn)產(chǎn)融結(jié)合式的高效發(fā)展。科技創(chuàng)新產(chǎn)業(yè),天生是難以實(shí)現(xiàn)債權(quán)融資的,因?yàn)槠浜偷禺a(chǎn)、傳統(tǒng)制造業(yè)不同,沒有大量的資產(chǎn)作為抵押,需要資本市場直接融資為其發(fā)展提供幫助。

當(dāng)前,中國經(jīng)濟(jì)正在實(shí)現(xiàn)科技一體兩翼式發(fā)展。2020年中國提出新基建戰(zhàn)略,2021年提出支持中關(guān)村開展新一輪先行先試改革,加快建設(shè)世界領(lǐng)先的科技園區(qū)等,這均代表了中國科技一體兩翼戰(zhàn)略中產(chǎn)業(yè)端這一翼。2019年落地的科創(chuàng)板并開始試點(diǎn)注冊制,以及2021年設(shè)立的北交所,均代表了一體兩翼中助推科技產(chǎn)業(yè)發(fā)展的資金端這一翼。而中國經(jīng)濟(jì)則為這一體,在兩翼的持續(xù)發(fā)展與助推之下,將實(shí)現(xiàn)更為高質(zhì)量的平穩(wěn)的飛行。(財(cái)富中文網(wǎng))

作者張奧平是財(cái)富中文網(wǎng)專欄作者,知名經(jīng)濟(jì)學(xué)家、創(chuàng)投專家,增量研究院院長、增量資本創(chuàng)始人,同時兼任工信部中國電子商會科創(chuàng)產(chǎn)業(yè)專委會副理事長、人民網(wǎng)人民創(chuàng)投專家咨詢委員會特聘專家、中關(guān)村數(shù)字文化產(chǎn)業(yè)智庫專家委員、越南建設(shè)證券中國區(qū)首席經(jīng)濟(jì)學(xué)家、長江商學(xué)院金融學(xué)會特邀講師等,2021年獲南開金融首席經(jīng)濟(jì)學(xué)家論壇青年經(jīng)濟(jì)學(xué)者。

本文僅代表作者個人觀點(diǎn),與財(cái)富中文網(wǎng)無關(guān)

編輯:劉蘭香