現在股市的境外影響因素最主要的當然是貿戰。大阪G20會議后,由于中美貿戰停火,全世界股市飆升。但美林和摩根士丹利等大行都說,這樣的上漲,很可能是曇花一現,因為貿戰基本形勢沒有多大改變。中美都不會做出大的讓步,未來幾個月多半就是來回拉鋸,反映到市場上就是震蕩。而境內的主要影響則是企業負債率高引發上市公司的爆雷,現在幾乎到了防不勝防的程度。多年大白馬其實是多年造假,白手起家的女中豪杰原來是個女中騙子。即便公司看起來沒有問題,結果董事長是個禽獸。這樣算下來,好像股市上基本沒有多少股票值得買了。如果就這樣下去,今年股市別說維持在3000點左右,不跌到1月的低點已經是燒高香了。

但也不要絕望,有個事情可以改變基本面,那就是降息。我們國家企業杠桿率高,上半年CPI也不低,人行對降息是很慎重的。但世界上最大的那個央行,美聯儲,正面臨很大的降息壓力。按說美聯儲現在負債1萬多億美元,資產負債表已經跟智利央行一個水平了,作為美聯儲主席,鮑威爾是想縮表的,哪怕自己是特朗普總統提拔上來的,也不愿意降息導致繼續擴表。畢竟現在美國經濟增長已經進入第11個年頭,是美國歷史上最長的增長期,隨時都可能進入下行周期。如果進入下行周期,那就只能繼續降息擴表。如果提前降息,就會吹大泡沫,增加金融風險。等降息后美國經濟上漲后再進入下行周期,泡沫破裂造成的金融危機會沖擊很大。本來美國聯邦基金利率就才2.5%,沒有下降很大空間。他要是把負債表搞到跟智利的幾個著名鄰國,巴西和阿根廷一樣,不就成了千古罪人?因此一開始特朗普總統為了個人支持率要求他降息,被他斷然拒絕。

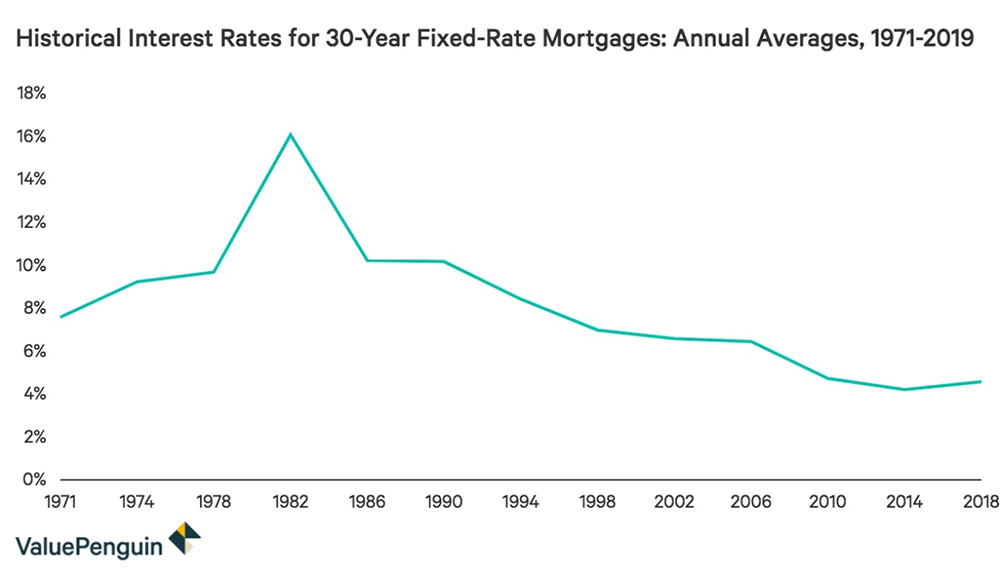

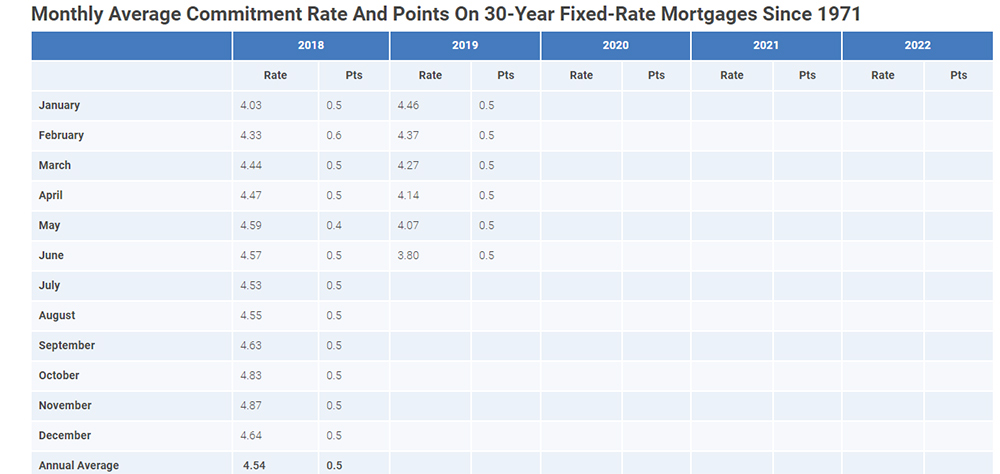

但近期隨著美國經濟增長放緩,在貿戰沖擊下,美國股市多次出現暴跌,華爾街和一些大公司也開始要求降息。到了6月下旬,原來大多諷刺特朗普的美國財經媒體都開始轉向,異口同聲呼吁降息。在資金市場上,由于實體經濟的投資回報太低,愿意貸款的個人和機構已經很少,利率已經開始下降。以最接近群眾生活的按揭利率為例,已經到了很低的水平。

雖然圖1看上去好像是2018-2019年按揭利率還反彈了似的,但實際上從表1可見,2019年的按揭利率是逐月快速下跌的。而房地產周期是影響最大的經濟周期,經歷過2008年房地產危機的朋友一定對此印象深刻。房地產周期20年左右,離2008年房地產下行已經11年了,新的下行周期也快了。鮑威爾可以不理特朗普,但他不敢不理華爾街。這大概就是鮑威爾7月10日講話暗示降息的原因。

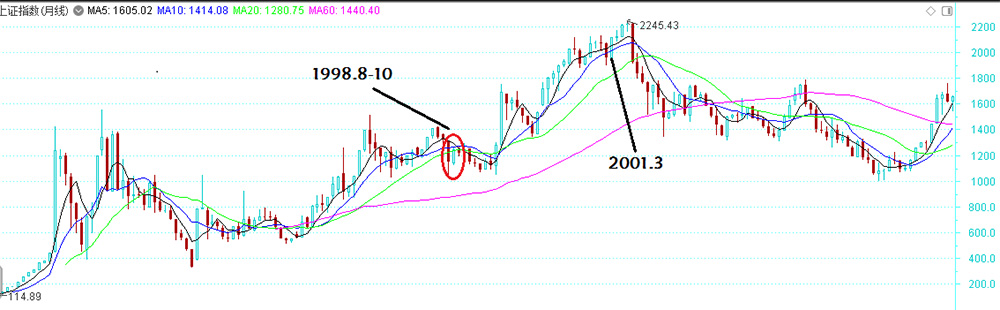

其實在經濟上行周期即將結束時降息,美聯儲也曾經干過,而且是大名鼎鼎的格林斯潘干的。在1998年7月,美國經濟已經上漲了8年多,但股市開始下跌,到了8月開始暴跌。對美國經濟貢獻巨大的克林頓總統要采取措施來平息投資者的恐慌,同時也希望能夠創造經濟增長紀錄以便名垂青史。他與同樣對美國經濟貢獻巨大、同樣想平息投資者恐慌,也同樣希望創造增長紀錄的時任美聯儲主席格林斯潘一拍即合,從1998年8月開始連續3次降息。不過當時美國利率還高達4.5%,跟中國目前一樣,而現在美國利率只有2.5%。

這一降不得了,納斯達克當年10月從1357點一起漲到2000年3月的5132點,1年零5個月內,光指數就上漲了278%,別說翻十倍,就是翻百倍的股票也多的是。那時候的亞馬遜業績虧得一塌糊涂,但股價卻直破100美元。當然之后,被過分吹大的互聯網泡沫破裂,納指暴跌78%。

這是美國歷史上的情況,而對我們中國來說,雖然有影響,但較為滯后。從圖4來看,納斯達克指數從1998年10月就開始漲了,但上證指數卻到了1999年5月才開始見底上漲。納指到2001年3月開始崩盤,但上證指數卻到了6月才見頂。而當時中國大陸經濟的情況跟目前很相似,甚至還更糟糕。當時面臨房地產下行周期、企業負債率居高不下、銀行壞賬驚人,還有大批下崗工人。通過關停并轉、剝離銀行壞賬等鐵腕手段,當然也有降息等貨幣寬松,終于扭轉了經濟下滑,到了2002年經濟已經全面好轉,2003年更是進入了房地產上漲周期。

再看現在,不論美國和中國的經濟情況都跟當時非常相似,但又有所不同,畢竟歷史不會簡單重復。中國大陸的經濟沒有1998年那么糟糕,但似乎更難解決,而且增加了外部壓力。美國的泡沫沒有當時那么大,但有個不靠譜的總統,自己搞出一些外部風險來。不過也正因為如此,美國很多人早早從股市撤資,現在場外資金數倍于場內資金。根據這樣的情況,我們似乎可以推斷,美國一定會降息,只是時間早晚幅度高低。

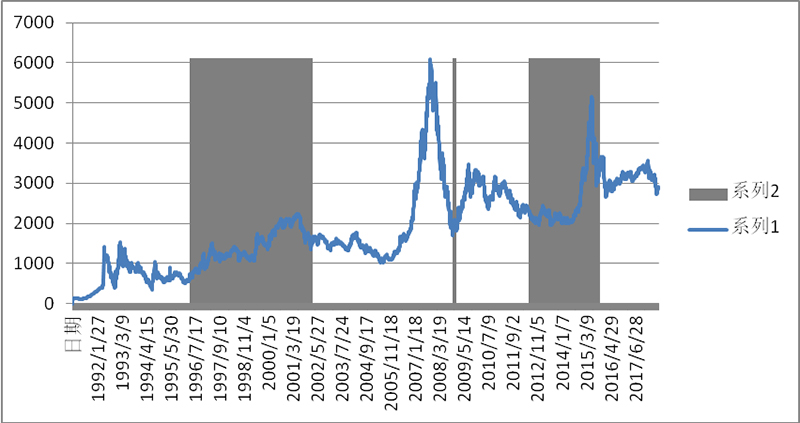

而我們中國,人行對降息比較猶豫,不會率先行動。但人行行長易綱被記者問到美聯儲可能降息,中國是否跟進時,回答說有足夠的貨幣政策調節空間,會根據經濟數據決定是否降息。這樣看,能夠讓人行下決心降息的情況應該有兩個:一個是經濟數據變得很差,另一個是美國降息。隨著貿戰影響逐漸發酵,經濟數據也會變差,而美國降息后經濟數據會變強,談判的底氣會更足,出于這個原因,中國也會跟著降息,并可能推出大規模經濟刺激計劃。而根據A股的歷史數據,每次降息都會導致一波大漲。

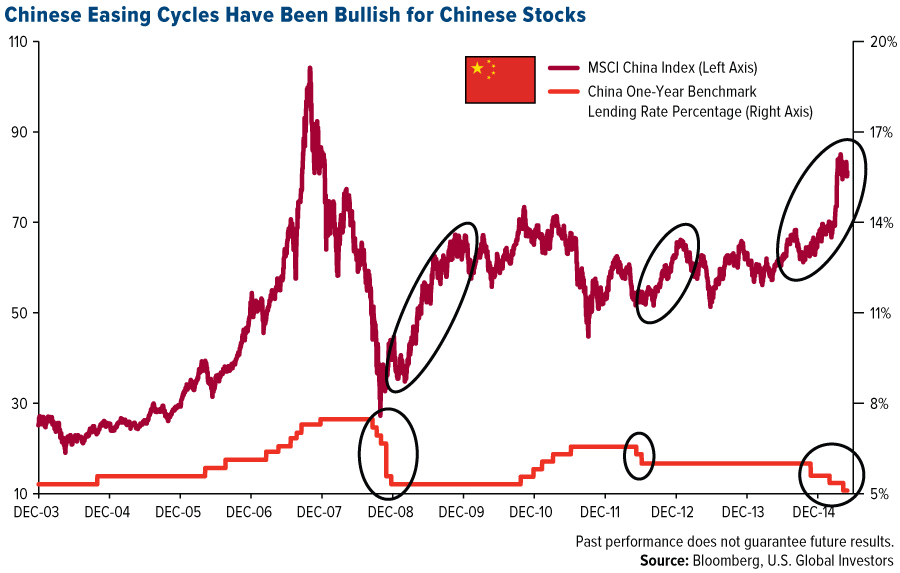

從圖5來看,歷次降息周期都會導致一波牛市。如圖6所示,甚至短期的利率下調,也能引起短期的上漲。

既然美國降息是早晚的事,而中國一定會跟隨,那么我們可以認為會有一波很可能長達一年多的大牛市。當然由于美國總統一直在制造風險,讓投資者非常疑慮,而且也沒有互聯網這樣大的概念,也許美股不會漲得那么瘋狂。而我們中國由于企業負債率過高的問題,如果不能像上次那樣鐵腕處理,也許還會影響投資者信心,可能同樣會比美國滯后一些,但漲幅多半比上次大。而根據美國股市的經驗,第一次甚至前兩次降息都不能馬上就改變股市,但持續降息一定可以制造一波大牛市。由此我們可以推測,未來一段時間,兩國股市還會震蕩一段時間,美聯儲持續降息后,才會展開一波大牛市。股民朋友這一段時間,可以逢低慢慢買入,先不要滿倉更不要加杠桿,等中國人行降息而且美股已經明確上漲,再滿倉買入。這樣的好處是基本不被套,可以保持良好的心態,而這是股市操作最重要的。(財富中文網)

注:本文僅代表作者觀點,不代表財富中文網立場。文章內容僅供參考,不構成投資建議。

最新文章