從2月18日開始,A股忽然下跌,大部分的分析人士將其歸咎于機構抱團股漲幅過高。不過下圖似乎可以告訴我們另一個原因,那就是企業(yè)到期債務對市場的影響。

從上圖能夠看出,今年1月至2月的企業(yè)到期債務較低,但3月卻是企業(yè)償債高峰。很多企業(yè)通過在2月下旬借款和拋售股票等流動資產來籌集資金償還3月的債務,這導致從接近2月下旬開始,市場資金忽然緊張,再加上央行通過公開市場回收流動性,很多分析人士猜測央行是否會提前結束貨幣寬松政策,當然也有抱團股因為股價過高而遭到拋售的原因,凡此種種因素,最終導致了2月18號開始的下跌。

為什么企業(yè)到期債務的數(shù)量可以有這么大的影響呢?因為我國非金融企業(yè)債務實在太龐大。根據(jù)國家金融與發(fā)展實驗室的數(shù)據(jù),截至2020年第二季度,非金融企業(yè)部門為164.4%。中國大陸最讓投資者擔心的內部風險就是境內債務風險。特別是前幾天國際貨幣基金組織警告中國企業(yè)債務風險,而緊接著又爆出華融債券價格暴跌。

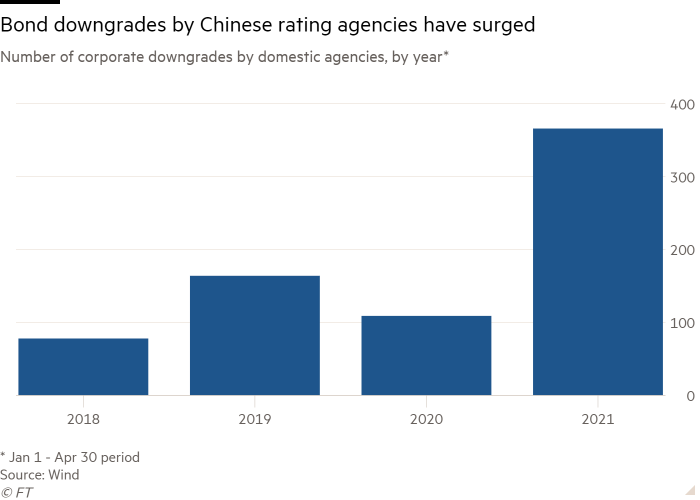

從圖2我們能夠注意到近幾年企業(yè)債券被降級的情況越來越多了,2021年尤其多。這些還是被我國本土評級機構降級的企業(yè)債券,沒有計入被境外評級機構降級的。

從圖3可以看出,中國大陸的債務違約情況確實越來越嚴重,特別是在2018年后開始大幅增加。這一方面與貿易爭端和新冠疫情有關,另一方面也與我國監(jiān)管層打破剛兌的政策有關。前者隨著時間推移,自然就會得到解決。后者卻只能夠依靠經(jīng)濟增長恢復來緩解。但隨著剛兌完全被打破,債務違約的現(xiàn)象還是會有不少。在成熟行業(yè)中,幾家大公司勝者通吃是必然現(xiàn)象,大部分企業(yè)最終會資金鏈斷裂而破產。這也是投資者越來越傾向于買入行業(yè)龍頭企業(yè)股票的原因。雖然近幾年來,經(jīng)過反腐、環(huán)保、人民幣升值、薪資及勞保條件提高、稅收技術提高、貿易爭端、新冠疫情等重重打擊下,活下來的企業(yè)大多經(jīng)營及財務情況較為良好,不容易倒閉,但企業(yè)債務居高不下,仍然是中國股市乃至整個經(jīng)濟最大的風險之一。

不過中國企業(yè)債務多歸多,但質量并不差。從上圖可以看到,中國的企業(yè)壞賬率不但遠低于美國的,還遠低于全球平均水平和歐洲的,并沒有西方媒體和大部分經(jīng)濟研究機構說的那樣危險,只不過企業(yè)負債總量高,但債務質量還是可以的。

所以股市投資者不要太擔心,因為中國企業(yè)不但債務質量還行,而且數(shù)量也在減少。從圖1能夠看出,2020年12月和今年3月是償債高峰,4月就少多了,5月最少,6月和7月稍微增加,從8月到10月又逐步減少。這也許是3月和4月下跌,而5月多次美股劇烈調整等利空,但A股幾乎不為所動還連續(xù)上漲的一個原因。

當然,企業(yè)債務并不能決定股市的漲跌,甚至也不是最重要的因素,但畢竟也直接影響上市公司的流動資金和整個資金市場的供求關系,甚至在一些特殊時期也能夠主導市場,所以投資者不可不查。(財富中文網(wǎng))

注:本文僅代表作者觀點,不代表財富中文網(wǎng)立場。文章內容僅供參考,不構成投資建議。