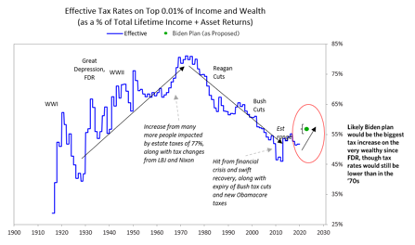

全球最大對沖基金的老板瑞·達利歐發(fā)表了一篇很像論文的工作報告,提出了稅收大周期的概念,因而轟動一時。按照他的觀點,從拜登政府開始,美國將進入加稅周期,這讓很多投資者非常恐慌。因為很多人認為加稅會讓股市崩盤,持續(xù)加稅肯定會帶來大熊市。

但實際上,達利歐只是發(fā)現(xiàn)美國稅率的百年走勢好像一個周期,他并沒有證明這個周期的存在。要知道,稅率會受到很多因素的影響,它并不像經(jīng)濟那樣存在周期。一般投資研究中說的稅收周期是指一年當中,因為稅收的時間而形成的日歷效應(yīng)。比如美國的年度個稅申報截止日期是4月15日,所以美股在4月上半月一般都容易缺資金。當然今年因為新冠疫情,這個截止日期推遲到5月17日了。

達利歐提出的這個稅收大周期認為很可能從拜登政府開始,美國進入加稅周期,這個觀點也難以成立。首先,美國加稅,其他國家不跟怎么辦?這樣會讓很多企業(yè)從美國搬到像愛爾蘭這樣低稅收的國家。拜登政府想搞個全球最低稅率來規(guī)避這種風險,但也要考慮有些國家可能會不予理睬。對愛爾蘭這樣的國家,美國可以運用各種政治經(jīng)濟手段來強迫它遵守這個規(guī)定,但如果是像中國和俄羅斯這樣的大國不予理睬怎么辦?美國可能會制裁,但問題是美國及其盟國早就把制裁手段對這兩個國家基本都用完了,這兩個國家也許會想無論如何美國都會制裁,所以債多不愁,就是不予理睬,看你怎樣。這樣一來,美國的加稅空間就不大。畢竟2020年中國已經(jīng)超過美國,成為世界第一大外資吸收國,如果美國持續(xù)加稅,就會拱手把很多企業(yè)和資金讓給中國,這是美國政府絕對不會接受的。因此,不論拜登及其以后的政府多么缺錢,美國也難以就此進入加稅周期。

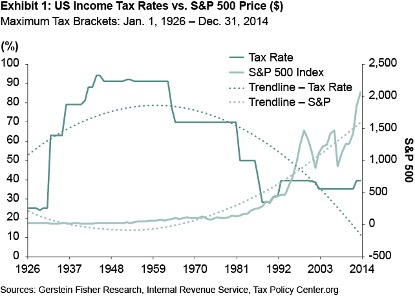

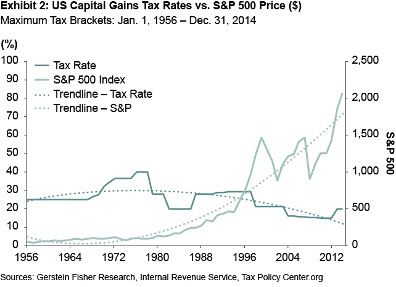

拜登和很多民主黨總統(tǒng)一樣,都主張加稅。雖然美國政府的債務(wù)不斷刷新歷史新高,而美國國債的吸引力不斷下降,貧富差距越來越大,對大企業(yè)和富裕階層征稅是一個非常不錯的辦法,但很可能會引起美國富人拋售和轉(zhuǎn)移資產(chǎn)。然而從以下三張圖能夠看出,美國無論企業(yè)稅、個人所得稅還是資本利得稅,都與股市起碼沒有直接關(guān)系,減稅的時候不一定就漲,加稅的時候也不一定就跌。

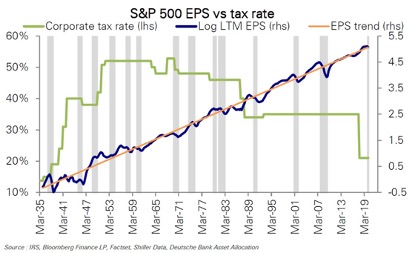

從圖2可以看出,在20世紀50年代至70年代,美國的公司稅曾經(jīng)大幅增加并長期高居50%以上,但也并沒有影響股市上漲。在歷次大幅減稅后,有時股市確實上漲,有時卻下跌了,而歷次加稅也不過讓股市有所微調(diào)而已。圖中的灰色部分是標準普爾500指數(shù)大幅下跌或調(diào)整的時候,能夠看出與加稅沒有多少關(guān)系。雖然這看起來不符合很多人的認知,但實際上美國政府一般都是在經(jīng)濟和市場紅火的時候才敢加稅,而不景氣的時候才減稅搞經(jīng)濟刺激,只有特朗普這樣蠻干的外行才會在經(jīng)濟上漲周期末端減稅。

企業(yè)稅不會影響股市上漲趨勢,那么個人所得稅和資本利得稅呢?特別是資本利得稅增加,會不會讓很多富人拋售股票而導致股市崩盤呢?圖3和圖4也清楚地說明,在美國,不論個人所得稅還是資本利得稅的增減,對股市影響都不大。因此,高盛集團稱:“因為拜登加稅計劃而引起的拋售,將是短命的,接下來幾個季度就會反轉(zhuǎn)。”這樣看來,拜登的加稅計劃并不會帶來美股崩盤,從而拖累A股。而中國政府還在繼續(xù)減稅,因此稅務(wù)政策風險對美股也是暫時的,對中國A股不一定有很大影響。

中國的稅收政策除了印花稅外,對股市沒有直接影響,中國甚至沒有資本利得稅。不過每年從11月開始,繳稅和還款壓力就開始增大,所以這個月往往是股市的低點。而6月一般會進行稅務(wù)大檢查,銀行也會回籠一部分資金,所以6月容易鬧錢荒。(財富中文網(wǎng))

注:本文僅代表作者觀點,不代表財富中文網(wǎng)立場。文章內(nèi)容僅供參考,不構(gòu)成投資建議。