大多數人聽到“納斯達克”時,首先想到的就是全球最重要的科技股交易所。杰夫·貝佐斯、史蒂夫·喬布斯、馬克·扎克伯格、埃隆·馬斯克……許多硅谷和其他西方國家科技行業風云人物都會選擇在納斯達克交易所首次公開募股。隨著這些企業羽翼日漸豐滿,迅速成長為全球最有價值的企業,納斯達克的名聲也與日俱增。

與此同時,納斯達克還是第一家電子股票交易市場,這也助長了它的名聲。成立伊始,納斯達克只安裝了一大堆安靜運轉的電腦,而當時其他股票交易所仍沿襲著泰迪·羅斯福時代以來一直沒怎么改變過的傳統做法,招攬一群吵鬧的交易員,讓他們擠在“公開喊價池”里一邊大聲喊著指令一邊揮舞手勢。

納斯達克早早打響了數字化思維的名聲,因此科技巨頭愿意繼續在這里發行股票,新興企業創始人也紛紛涌來。

但是,擁有并運營納斯達克交易所的納斯達克公司(Nasdaq, Inc.)本身并沒有得到同樣多的關注的尊重。2月8日周一,納斯達克迎來50周年紀念之際,納斯達克終于憑借公司自身的股票表現,以及足以與其知名的交易所業務匹敵的先進技術銷售業務,贏得了公眾的認可。2020年納斯達克營收29億美元,市值246億美元。

按企業衡量標準,納斯達克算是一家中型企業。納斯達克成熟的投資交易所業務前景不溫不火,但公司的潛力遠不止于此,它可以向廣大金融服務界銷售自己使用的技術,這才是真正激動人心的地方。

“兩年前如果你和投資圈的人提起納斯達克,他們只會說:‘啊,那只是個有名的交易所,’”金融服務公司Oppenheimer & Co.的分析師歐文·勞(Owen Lau)說,“他們驚訝地發現,納斯達克只有30%的收入來自交易(手續費),其余70%的收入則來自指數尤其是交易技術等領域。”

勞指出,過去兩年間,納斯達克公司股價上漲了75%,是金融服務業知名企業中漲幅最大的股票之一,因此許多華爾街分析師和基金經理一改原本對納斯達克漠不關心的態度,開始關注其大膽而又與眾不同的策略。

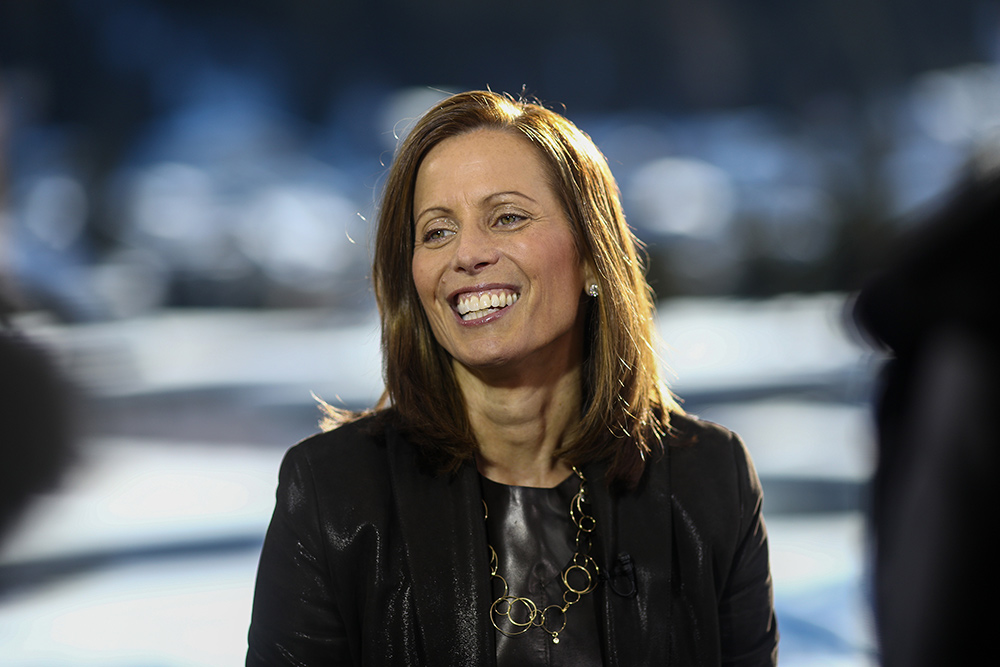

納斯達克的轉型始于2000年代中旬,當時公司首席執行官是鮑勃·格雷菲爾德(Bob Greifeld)。2017年初阿迪納·弗里德曼(Adena Friedman)接任首席執行官后,開始推動公司更快轉型。弗里德曼策略的核心是促使公司擺脫對交易所業務和上市業務的依賴,將業務重點轉為向銀行、券商甚至其它股票市場銷售云軟件產品,幫助這些機構提高他們經常過時的交易平臺的速度和容量。

弗里德曼告訴《財富》:“我們的銷售賣點之一在于,我們自己的交易所當前正在使用這些技術,而且這些技術確實行之有效。”

弗里德曼還看到了蓬勃發展的反洗錢和反欺詐領域的機會,重點投資了相關的SaaS產品(軟件即服務)。她斥資27.5億美元收購了最大的銀行反洗錢產品供應商Verafin,將此類產品授權業務的規模擴大了一倍以上。納斯達克預計,收購工作將于今年第一季度完成。

納斯達克基礎的交易所業務雖然利潤豐厚,但營收始終波動不斷,隨著莫測的交易量變化起起伏伏,無法實現持續增長。2020年由于極端的市場波動和瘋狂的交易活動,納斯達克交易所經歷了大豐收。但是,市場隨時可能在下一個季度或者其后任何一個季度恢復平靜,致使交易所收入下滑。

更重要的是,盡管納斯達克可以設法搶占市場份額,實現適度擴張,但美國上市企業的總數是穩定的,而且不太可能迅速增長。

相比之下,納斯達克的市場技術銷售業務和情報銷售業務表現十分強勁。未來五年,科技行業預計將以每年16%的速度增長,而且這些收入是很容易預測的。銀行和交易所一般都會和SaaS平臺簽訂長期合同,而且幾乎都會續簽。此外,SaaS的人員成本和維護成本都很低,因為客戶可以簡單地從云端下載、更新應用程序。

在弗里德曼的努力下,納斯達克已經成為了全球最大的市場技術供應商。2021年完成Verafin收購工作后,納斯達克在SaaS領域的營收將達到約5億美元。對于一家引領市場的企業而言,5億美元聽起來可能不多,但在這樣一個缺少納斯達克上市企業、以小企業為主的領域,這依然是個可觀的數字。目前公司主要靠大量收購同類企業實現有機增長。

弗里德曼表示,納斯達克還有一小部分犯罪預防和交易技術銷售業務,這是一個很好的跡象。因為據她估計,這一整個市場目前市值已經達到了260億美元,而且還在快速增長。這就給納斯達克帶來了巨大的機遇:納斯達克既可以從規模較小的競爭對手處搶奪業務,又可以搭上這輛高速行駛的列車。

納斯達克前副主席桑迪·弗魯徹(Sandy Frucher)表示:“我們已經從一個波動起伏、幾乎無法控制的市場進入到了一些全新的行業,這些行業既能實現整體收益增長,又能確保增長更加快速平穩。”

旗艦交易所業務繼續揚帆前進

弗里德曼重點發展技術業務的同時,身為納斯達克旗艦業務的交易所業務仍在蓬勃發展。此前,納斯達克與紐約證券交易所爭斗不休,并在一些小規模競爭中取得了勝利。

目前,納斯達克上市企業總市值仍低于紐約證券交易所,后者擁有眾多大型工業和金融企業的紐約證券交易所,上市企業總市值高達22-32萬億美元。但是,納斯達克擁有當下全球最有價值的六家企業:蘋果、微軟、亞馬遜、谷歌母公司Alphabet、特斯拉和Facebook。

2020年,納斯達克股票市場(Nasdaq Stock Market)占據了總交易量的15.6%,是所有單一交易所中占比最大的。納斯達克旗下六家期權交易所去年完成了超過三分之一的期權交易,連續第11年在美國名列榜首。

如今納斯達克依舊是最吸引新上市和首次公開募股企業的交易所。從最吸引小企業的交易所到如今,納斯達克走過了很長一段路。去年,納斯達克吸引了美國三分之二新上市的企業,總計為華納音樂、Royalty Pharma和Airbnb等316家企業完成了首次公開募股,規模高達780億美元,不僅領先業界同行,更創下了幾十年來的新高。

在斯堪的納維亞和波羅的海國家,納斯達克旗下的國家交易所甚至主導了這些國家的交易市場(信不信由你),并進行了另外45宗首次公開募股。此外,納斯達克還成功從紐交所撬走了阿斯利康、美國電力公司和其他18家企業。

在投資者回報方面,納斯達克的表現不輸在納斯達克交易所上市的一些熱門科技股。過去十年間,納斯達克的股票(股票代碼:NDAQ)總體年化收益率為20.2%,比標準普爾500指數高出6.5%,與納斯達克100指數20.6%的年化收益率不相上下。

事實上,這十年間納斯達克的年化收益率甚至與谷歌持平,接近Salesforce.com(21.4%)。弗里德曼掌舵的四年間,納斯達克的表現甚至更好,截至今年2月4日年化收益率超過22%。

在如今白人男性占大多數的公司董事會中,弗里德曼已經成為了多元化斗士。去年12月,她提出了一項規定,要求在納斯達克上市的企業四年內至少擁有兩名少數族裔董事,其中還要包括一名女性。如果有哪家在納斯達克上市的企業無法遵守此項規定,這家企業必須公開進行解釋說明。

弗里德曼此舉引發了爭議,現已提交美國證券交易委員會審核。《華爾街日報》編輯部發聲評價這項規定稱,納斯達克是在鼓吹“人才配額”,而非允許董事會招募最優秀的人才。

“這是我們的一大重要使命,”弗里德曼告訴《財富》,“我們通過研究發現,擁有至少一名多元化董事會成員的企業會表現得更加出色。我們看到,企業董事會在聘用女性方面已經取得了進步,但在聘用少數族裔方面并沒有明顯進步。”她還表示,納斯達克希望為所有在納斯達克上市的企業提供統一的表格,請它們填寫聘用女性和少數族裔的情況。

“這是一種市場化的解決方案,而不是政府的強制命令或者硬性規定。企業如果能夠解釋為何(沒有聘用足夠的少數族裔和女性董事),就可以不受這條規定束縛。現在大家都很關注環境、社會和公司治理(ESG)投資,我們認為有必要向投資者提供所有相關信息,幫助他們了解他們希望了解的企業多元化情況。”

納斯達克創立至今的五十年間,一股兼并浪潮曾經重塑了交易所業務的格局,幾十家全國性和地區性交易所賣身更龐大的企業,造就了一小撮旗下擁有多家交易所的巨型企業。

2008年,紐約證交所-泛歐證交所公司(NYSE Euronext)收購了紐約證券交易所,五年后又被美國洲際交易所(Intercontinental Exchange)收購。美國洲際交易所目前在全球各地都有業務,交易范圍囊括石油、債券、比特幣期貨等各種投資標的,甚至還開始經營起了房屋貸款。收購紐約證交所-泛歐證交所公司后,美國洲際交易所剝離了泛歐證交所。歐洲此前獨立的交易所,包括布魯塞爾、巴黎和阿姆斯丹的交易所,如今都屬于泛歐證交所(Euronext)。

互聯網泡沫破滅后走出一條新道路

兼并浪潮中,納斯達克并未被吞并,而是成為了少數幸存下來的大型企業之一。考慮到納斯達克早期薄弱的實力,這是相當了不起的成就。而納斯達克之所以能去的這樣的成就,是因為它采取了與同時代競爭對手截然不同的方法。

納斯達克創立于1971年尼克松執政時期,最初是非營利組織美國全國證券交易商協會旗下的營利性交易機構。它的所有者是協會的一群經紀人,那是他們第一次改變在交易所大廳喊價的做法,轉而在電腦屏幕上分享報價。

當時,這種顛覆性技術影響了全世界,但早些年在納斯達克上市的多為小型企業。他們之所以選擇納斯達克,是因為紐約證券交易所只接受有賬面利潤的企業,而納斯達克愿意接受仍在虧損的成長型企業。

1999年,納斯達克從美國全國證券交易商協會獨立出來,成為了一家由經紀人所有的私人企業。那時,它已經為蘋果、亞馬遜、微軟等后來享有盛名的企業主持了首次公開募股,納斯達克也成為了大漲科技股的代名詞。但是,正如弗里德曼所言:“我們并沒有作為一家獨立企業重新釋放活力。”

2002年,納斯達克依然是一家單打獨斗的交易所,沒有任何從屬的科技企業。“當時納斯達克就是一家‘精品店’,”弗魯徹回憶道,“我們只在一個地方賣一種產品。我們經營股票交易,匯集一系列上市企業。當我向企業推薦納斯達克,說服他們到納斯達克上市時,我會說:‘你們是愿意追隨安德魯·梅隆和安德魯·卡耐基的腳步,還是愿意追隨史蒂夫·喬布斯的腳步?’我們有最新的(股票交易)方式。”

盡管如此,作為一家企業,當時納斯達克業務單一,營收起伏不定,甚至陷入了掙扎求生的境地。松懈、缺乏進取精神的文化拖累了納斯達克。同時,以Instinet、Archipelago為首的電子通訊網絡(ECN)興起,開始與納斯達克展開激烈競爭,挑戰納斯達克在數字交易領域的主導地位。

更糟糕的是,2000年至2002年互聯網泡沫破滅,納斯達克上市企業數量減少了1,000家,驟降超過四分之一。

2003年初,言辭強硬的鮑勃·格雷菲爾德出任首席執行官,納斯達克開始崛起。格雷菲爾德收購了Brut、Inet等電子通訊網絡,幫助納斯達克度過了危機。但是,他的抱負遠不止股票交易。他希望納斯達克走向全球,同時增加業務種類,尤其是增加技術銷售業務,向銀行、經紀商和其他股票交易市場提供納斯達克為自身交易所購買、開發的技術。

格雷菲爾德最主要的副手正是弗里德曼。弗里德曼1993年以實習生的身份加入納斯達克。擔任格雷菲爾德左膀右臂期間,她促成了兩筆大型交易。這兩筆2008年完成的交易徹底改變了納斯達克。

第一筆交易是收購美國最大期權交易機構之一的費城證券交易所,它使得納斯達克一夜之間成為了一個龐大新市場上的主要力量。弗魯徹表示:“費城證券交易所成為了納斯達克重要的盈利中心。”第二筆交易是納斯達克史上規模最大的一筆收購交易:公司斥資37億美元收購了瑞典、丹麥、芬蘭、冰島、拉脫維亞、立陶宛和愛沙尼亞的證券交易所聯盟OMX。

當時,OMX和現在一樣,處理了歐洲東北部地區約80%的股票和期權交易。時任費城證券交易所負責人的弗魯徹表示:“阿迪納之前負責指數和期權業務,后來鮑勃提拔她成為了首席策略師。她會在一些奇怪有趣的地方給我打電話發消息。有一次她從波羅的海給我打電話,還有一次她在兒子的足球比賽上跟我聊事情,話說了一半停下來去給兒子提指導意見。”

OMX還有一項對于納斯達克的未來至關重要的業務。它的一個部門得到了瑞典政府的重金支持,向香港和新加坡的交易所等全球各地的客戶出售交易技術。這兩筆交易讓納斯達克從一家四面楚歌、單打獨斗的美國股票交易所,轉變為了一家全球性企業。如今,納斯達克旗下擁有多個交易場所,在美國和歐洲都開展了大量期權業務,并向全球各地銷售數字工具。

老將回歸

2011年,弗里德曼離開了納斯達克,前往金融巨頭凱雷投資集團擔任了三年首席財務官。2014年,她回到納斯達克,格雷菲爾德任命她為首席運營官。擔任首席運營官期間,她負責監督交易以外的業務,包括一套全球其他交易所都沒有大規模提供的產品:市場技術。

“我們的使命是充分發揮我們作為數據和技術供應商的潛力,這一轉變始于鮑勃,”她說,“我負責關注市場走勢與動向,觀察客戶想要哪些新的解決方案。(我們秉承)行業的需求就是我們的需求,這一點很有幫助。”

據弗里德曼回憶,在她擔任首席運營官期間,納斯達克將自己的交易平臺轉移到了云端。“我們是第一家利用云技術做事的交易所,”她說,“2006年,我們開始在亞馬遜的服務器上存放數據。我們可以(在云服務器上)儲存很多數據,(云服務器)用起來也很簡單,這在當時簡直令人難以置信。”

弗里德曼表示,納斯達克將20家交易所遷移到云端的做法,為同樣考慮嘗試云服務的客戶提供了寶貴的參考經驗。她指出,如今這已經成為了一股勢不可擋的趨勢,“現在所有新市場都想轉移到云端”。

現在,納斯達克共有四大支柱業務。其中最大的業務是市場服務,也就是納斯達克旗下20家交易所核心的交易與清算業務,這些交易所又以由科技股占主導地位的美國納斯達克交易所為首。

2020年,市場服務業務為納斯達克帶來了11億美元凈收入,占公司29億美元總收入的38%。由于市場波動劇烈、人們對疫情后經濟復蘇的希望忽高忽低,2020年納斯達克交易量巨大,相較2019年增長了21%。市場服務業務利潤很高,營業利潤率超過60%。

但問題是,這塊收入極其不穩定。這一業務2016年和2017年收入均略有下滑,2018年增長8%,2019年再次下滑,隨后2020年又出現了火箭般的增長。(換句話說,盡管市場服務業務去年大幅增長,但過去四年平均增長率僅略高于5%。)

納斯達克的第二大業務是企業平臺,去年該業務貢獻了18%銷售額。企業平臺業務分兩部分:一是提供技術和咨詢服務,幫助企業改善投資者關系和企業治理;二是維護并增加納斯達克上市企業。2020年企業平臺業務表現異常強勁,營收增長高達14%。

這其中的主要原因在于,納斯達克新增的上市企業大幅增長,這很大程度上得益于去年首次公開募股數量的大幅增長。盡管企業平臺業務營業利潤率高達35%—40%,但這塊業務本身并不火爆,部分原因在于許多科技公司需要很長時間才能上市。2016年至今,納斯達克的企業平臺業務銷售只增長了17%。

市場服務業務增長緩慢、起伏不定,企業平臺業務增長穩定但同樣緩慢。弗里德曼希望依靠另外兩項截然不同的業務,提高銷售的增長速度和穩定性。

其中規模較大的一項業務是投資情報業務,它又分為三項子業務:市場數據、指數和分析。這項業務為納斯達克帶來了大約30%的營收。納斯達克和其他交易場所一樣,會將交易所的價格數據出售給交易機構和CNBC、雅虎財經等公眾網站,以便他們在交易終端、iphone等各種設備上展示納斯達克的交易報價。

“華爾街交易員會購買數據,”Oppenheimer分析師勞說,“如果你沒有股票交易即時價格表,你就沒法進行交易。交易員們希望看到購買、出售的趨勢以及具體價格。”

納斯達克還會向資產管理公司提供納斯達克100指數股票和期貨授權,允許資產管理公司以此為基礎設立指數基金和ETF。2020年,這一授權業務取得了驚人的成績,營收增長1.22億美元,增幅高達46%。

指數授權費會隨與納斯達克產品掛鉤的基金資產規模的增加而上漲。去年,由于股價上漲以及新推出且大受歡迎的期貨和其他產品數量成倍增長,這些授權費用也隨之水漲船高。

投資情報業務中的分析子業務目前規模不大,但同樣擁有大好的前景。納斯達克提供74,000種投資工具的專長與表現數據,并將這些信息出售給養老基金、家族理財機構和其他致力為客戶尋找最安全、利潤最高的投資標的的管理公司。例如,納斯達克的分析服務能夠說明,哪些基金在ESG、農場投資等各個領域都表現得出類拔萃。納斯達克的研究人員還會提供基本市場趨勢方面的情報,例如汽車登記情況和不同地區消費者偏好的購物地點。

弗里德曼為分析和指數子業務樹立了遠大的目標。她預計到2025年,這兩項業務的總銷售額將增長近兩倍,由2020年的不到4億美元增長至11億美元。

科技大轉型

最重要的是,弗里德曼正計劃通過科技轉型,進一步加快納斯達克的增長速度。作為公司第四項業務支柱的市場技術授權業務獲得了最大力度的投資,并進行了最多次收購。

四年前弗里德曼剛執掌納斯達克時,交易所業務占據了納斯達克資本支出的90%。而如今,納斯達克開始將大約50%的資金用于打造自身科技與情報實力。弗里德曼表示:“現在我們正把我們的資金花到最有增長機會的地方。”

市場技術業務包括兩項子業務,這兩項子業務均部署了SaaS產品。第一項子業務是針對價格匹配引擎類平臺的軟件,該軟件不僅供交易所使用,也供銀行、經紀自營商和監管機構使用。過去,這項名為“納斯達克金融框架”(Nasdaq Financial Framework)的產品會為客戶提供定制化的解決方案,也就是說納斯達克團隊會前往銀行現場,在其主機中安裝這套系統。

這一過程需要大量人力,而且平臺式產品遠不如SaaS產品靈活,功能也不如SaaS產品強大。采用SaaS模式后,客戶可以直接從云端下載軟件,納斯達克會根據長期合同提供自動升級服務。(這些合同還會制定價格自動上漲機制。)

這項子業務最主要的增長動力來自經紀自營商和銀行,而非交易所。經紀自營商和銀行的交易技術經常過時,而且他們越來越認識到,聘請承包商改造他們的IT系統成本遠低于把這項工作交給內部團隊。

推動市場技術業務增長的第二大動力是打擊金融犯罪。弗里德曼表示:“如今,擁有最出色的反洗錢和防欺詐技術,與交易所擁有最出色的交易運營技術同樣重要。”納斯達克長期以來一直在市場監管領域享有一席之地。合規部門會利用納斯達克的軟件抓捕壞人,經紀公司則會用這一軟件檢測交易員是否存在搶跑行為,或者是否在某支股票上建立了大量頭寸,從而為公司資金帶來風險。

銀行發現可疑活動時必須向監管機構提交報告,例如有人存入了大量現金,又例如銀行某一紐約賬戶向某一加勒比經紀商的賬戶轉賬了大筆資金。勞指出:“從人力角度來說,銀行不可能讓自己的員工來核查這些報告,哪怕只是其中一小部分。”納斯達克的軟件會標記出需要調查的交易,并過濾掉它認為合法的交易。這套篩選流程有助于合規部門把時間和精力集中到亮起違法警示燈的地方。

目前弗里德曼正在進一步擴大犯罪打擊范圍,將欺詐納入其中。納斯達克斥資27.5億美元收購了Verafin,這也是其歷史上僅次于OMX的第二大收購案。Verafin擁有約2,000家客戶,其中多為中小型銀行。2020年,Verafin的營收約為1.4億美元,并且還在以每年30%的速度增長。

盡管Verafin是這一行最大的企業,但在整個價值125億美元的市場上,它只占據了很小的份額。Verafin的主要競爭對手不是其他軟件供應商(其他軟件供應商客戶都比Verafin少很多),而是那些過去嘗試在內部打造自身反洗錢產品的銀行。

和IT系統一樣,如今外包反洗錢工作成為了一種趨勢,而Verafin從中獲得了益處。由于納斯達克已經把許多大銀行、經紀商和交易所發展成了自己市場監控軟件的客戶,公司計劃將Verafin的產品引入這些市場,并為各種不同規模的客戶提供包括欺詐保護和反洗錢在內的一攬子服務。

然而,市場技術業務也存在風險。1月27日納斯達克第四季度電話會議上,弗里德曼談到了去年出現的此類技術支出增速大幅放緩的情況。她指出,在動蕩的市場上,“客戶注重滿足當前的交易需求”。她還表示,由于新冠疫情帶來的不確定性,客戶開始變得小心謹慎。

另一方面,她透露道:“現在我們開始看到更多投入了。”在弗里德曼看來,這是一條基本策略:預防犯罪不是為了進一步發展,也不是可有可無的解決方案,銀行、經紀商和交易所必須在這方面進行投資,才能生存下來并繁榮發展。

1993年弗里德曼以實習生的身份加入納斯達克時,納斯達克的高層幾乎沒有人想到未來有一天公司會從事反欺詐技術業務,當時的納斯達克正自鳴得意,自滿于此前取得的成績。弗里德曼說:“自滿是偉大企業的殺手。”

在她看來,要想發展壯大并戰勝對手,唯一的辦法就是保持靈活和多樣化,用她喜歡的一句話來說就是“要關注市場走勢與動向”。她在擁抱創新的基礎上進行了嘗試,朝著目標不斷前行,并且很有可能實現她的抱負。(財富中文網)

譯者:錢功毅

大多數人聽到“納斯達克”時,首先想到的就是全球最重要的科技股交易所。杰夫·貝佐斯、史蒂夫·喬布斯、馬克·扎克伯格、埃隆·馬斯克……許多硅谷和其他西方國家科技行業風云人物都會選擇在納斯達克交易所首次公開募股。隨著這些企業羽翼日漸豐滿,迅速成長為全球最有價值的企業,納斯達克的名聲也與日俱增。

與此同時,納斯達克還是第一家電子股票交易市場,這也助長了它的名聲。成立伊始,納斯達克只安裝了一大堆安靜運轉的電腦,而當時其他股票交易所仍沿襲著泰迪·羅斯福時代以來一直沒怎么改變過的傳統做法,招攬一群吵鬧的交易員,讓他們擠在“公開喊價池”里一邊大聲喊著指令一邊揮舞手勢。

納斯達克早早打響了數字化思維的名聲,因此科技巨頭愿意繼續在這里發行股票,新興企業創始人也紛紛涌來。

但是,擁有并運營納斯達克交易所的納斯達克公司(Nasdaq, Inc.)本身并沒有得到同樣多的關注的尊重。2月8日周一,納斯達克迎來50周年紀念之際,納斯達克終于憑借公司自身的股票表現,以及足以與其知名的交易所業務匹敵的先進技術銷售業務,贏得了公眾的認可。2020年納斯達克營收29億美元,市值246億美元。

按企業衡量標準,納斯達克算是一家中型企業。納斯達克成熟的投資交易所業務前景不溫不火,但公司的潛力遠不止于此,它可以向廣大金融服務界銷售自己使用的技術,這才是真正激動人心的地方。

“兩年前如果你和投資圈的人提起納斯達克,他們只會說:‘啊,那只是個有名的交易所,’”金融服務公司Oppenheimer & Co.的分析師歐文·勞(Owen Lau)說,“他們驚訝地發現,納斯達克只有30%的收入來自交易(手續費),其余70%的收入則來自指數尤其是交易技術等領域。”

勞指出,過去兩年間,納斯達克公司股價上漲了75%,是金融服務業知名企業中漲幅最大的股票之一,因此許多華爾街分析師和基金經理一改原本對納斯達克漠不關心的態度,開始關注其大膽而又與眾不同的策略。

納斯達克的轉型始于2000年代中旬,當時公司首席執行官是鮑勃·格雷菲爾德(Bob Greifeld)。2017年初阿迪納·弗里德曼(Adena Friedman)接任首席執行官后,開始推動公司更快轉型。弗里德曼策略的核心是促使公司擺脫對交易所業務和上市業務的依賴,將業務重點轉為向銀行、券商甚至其它股票市場銷售云軟件產品,幫助這些機構提高他們經常過時的交易平臺的速度和容量。

弗里德曼告訴《財富》:“我們的銷售賣點之一在于,我們自己的交易所當前正在使用這些技術,而且這些技術確實行之有效。”

弗里德曼還看到了蓬勃發展的反洗錢和反欺詐領域的機會,重點投資了相關的SaaS產品(軟件即服務)。她斥資27.5億美元收購了最大的銀行反洗錢產品供應商Verafin,將此類產品授權業務的規模擴大了一倍以上。納斯達克預計,收購工作將于今年第一季度完成。

納斯達克基礎的交易所業務雖然利潤豐厚,但營收始終波動不斷,隨著莫測的交易量變化起起伏伏,無法實現持續增長。2020年由于極端的市場波動和瘋狂的交易活動,納斯達克交易所經歷了大豐收。但是,市場隨時可能在下一個季度或者其后任何一個季度恢復平靜,致使交易所收入下滑。

更重要的是,盡管納斯達克可以設法搶占市場份額,實現適度擴張,但美國上市企業的總數是穩定的,而且不太可能迅速增長。

相比之下,納斯達克的市場技術銷售業務和情報銷售業務表現十分強勁。未來五年,科技行業預計將以每年16%的速度增長,而且這些收入是很容易預測的。銀行和交易所一般都會和SaaS平臺簽訂長期合同,而且幾乎都會續簽。此外,SaaS的人員成本和維護成本都很低,因為客戶可以簡單地從云端下載、更新應用程序。

在弗里德曼的努力下,納斯達克已經成為了全球最大的市場技術供應商。2021年完成Verafin收購工作后,納斯達克在SaaS領域的營收將達到約5億美元。對于一家引領市場的企業而言,5億美元聽起來可能不多,但在這樣一個缺少納斯達克上市企業、以小企業為主的領域,這依然是個可觀的數字。目前公司主要靠大量收購同類企業實現有機增長。

弗里德曼表示,納斯達克還有一小部分犯罪預防和交易技術銷售業務,這是一個很好的跡象。因為據她估計,這一整個市場目前市值已經達到了260億美元,而且還在快速增長。這就給納斯達克帶來了巨大的機遇:納斯達克既可以從規模較小的競爭對手處搶奪業務,又可以搭上這輛高速行駛的列車。

納斯達克前副主席桑迪·弗魯徹(Sandy Frucher)表示:“我們已經從一個波動起伏、幾乎無法控制的市場進入到了一些全新的行業,這些行業既能實現整體收益增長,又能確保增長更加快速平穩。”

旗艦交易所業務繼續揚帆前進

弗里德曼重點發展技術業務的同時,身為納斯達克旗艦業務的交易所業務仍在蓬勃發展。此前,納斯達克與紐約證券交易所爭斗不休,并在一些小規模競爭中取得了勝利。

目前,納斯達克上市企業總市值仍低于紐約證券交易所,后者擁有眾多大型工業和金融企業的紐約證券交易所,上市企業總市值高達22-32萬億美元。但是,納斯達克擁有當下全球最有價值的六家企業:蘋果、微軟、亞馬遜、谷歌母公司Alphabet、特斯拉和Facebook。

2020年,納斯達克股票市場(Nasdaq Stock Market)占據了總交易量的15.6%,是所有單一交易所中占比最大的。納斯達克旗下六家期權交易所去年完成了超過三分之一的期權交易,連續第11年在美國名列榜首。

如今納斯達克依舊是最吸引新上市和首次公開募股企業的交易所。從最吸引小企業的交易所到如今,納斯達克走過了很長一段路。去年,納斯達克吸引了美國三分之二新上市的企業,總計為華納音樂、Royalty Pharma和Airbnb等316家企業完成了首次公開募股,規模高達780億美元,不僅領先業界同行,更創下了幾十年來的新高。

在斯堪的納維亞和波羅的海國家,納斯達克旗下的國家交易所甚至主導了這些國家的交易市場(信不信由你),并進行了另外45宗首次公開募股。此外,納斯達克還成功從紐交所撬走了阿斯利康、美國電力公司和其他18家企業。

在投資者回報方面,納斯達克的表現不輸在納斯達克交易所上市的一些熱門科技股。過去十年間,納斯達克的股票(股票代碼:NDAQ)總體年化收益率為20.2%,比標準普爾500指數高出6.5%,與納斯達克100指數20.6%的年化收益率不相上下。

事實上,這十年間納斯達克的年化收益率甚至與谷歌持平,接近Salesforce.com(21.4%)。弗里德曼掌舵的四年間,納斯達克的表現甚至更好,截至今年2月4日年化收益率超過22%。

在如今白人男性占大多數的公司董事會中,弗里德曼已經成為了多元化斗士。去年12月,她提出了一項規定,要求在納斯達克上市的企業四年內至少擁有兩名少數族裔董事,其中還要包括一名女性。如果有哪家在納斯達克上市的企業無法遵守此項規定,這家企業必須公開進行解釋說明。

弗里德曼此舉引發了爭議,現已提交美國證券交易委員會審核。《華爾街日報》編輯部發聲評價這項規定稱,納斯達克是在鼓吹“人才配額”,而非允許董事會招募最優秀的人才。

“這是我們的一大重要使命,”弗里德曼告訴《財富》,“我們通過研究發現,擁有至少一名多元化董事會成員的企業會表現得更加出色。我們看到,企業董事會在聘用女性方面已經取得了進步,但在聘用少數族裔方面并沒有明顯進步。”她還表示,納斯達克希望為所有在納斯達克上市的企業提供統一的表格,請它們填寫聘用女性和少數族裔的情況。

“這是一種市場化的解決方案,而不是政府的強制命令或者硬性規定。企業如果能夠解釋為何(沒有聘用足夠的少數族裔和女性董事),就可以不受這條規定束縛。現在大家都很關注環境、社會和公司治理(ESG)投資,我們認為有必要向投資者提供所有相關信息,幫助他們了解他們希望了解的企業多元化情況。”

納斯達克創立至今的五十年間,一股兼并浪潮曾經重塑了交易所業務的格局,幾十家全國性和地區性交易所賣身更龐大的企業,造就了一小撮旗下擁有多家交易所的巨型企業。

2008年,紐約證交所-泛歐證交所公司(NYSE Euronext)收購了紐約證券交易所,五年后又被美國洲際交易所(Intercontinental Exchange)收購。美國洲際交易所目前在全球各地都有業務,交易范圍囊括石油、債券、比特幣期貨等各種投資標的,甚至還開始經營起了房屋貸款。收購紐約證交所-泛歐證交所公司后,美國洲際交易所剝離了泛歐證交所。歐洲此前獨立的交易所,包括布魯塞爾、巴黎和阿姆斯丹的交易所,如今都屬于泛歐證交所(Euronext)。

互聯網泡沫破滅后走出一條新道路

兼并浪潮中,納斯達克并未被吞并,而是成為了少數幸存下來的大型企業之一。考慮到納斯達克早期薄弱的實力,這是相當了不起的成就。而納斯達克之所以能去的這樣的成就,是因為它采取了與同時代競爭對手截然不同的方法。

納斯達克創立于1971年尼克松執政時期,最初是非營利組織美國全國證券交易商協會旗下的營利性交易機構。它的所有者是協會的一群經紀人,那是他們第一次改變在交易所大廳喊價的做法,轉而在電腦屏幕上分享報價。

當時,這種顛覆性技術影響了全世界,但早些年在納斯達克上市的多為小型企業。他們之所以選擇納斯達克,是因為紐約證券交易所只接受有賬面利潤的企業,而納斯達克愿意接受仍在虧損的成長型企業。

1999年,納斯達克從美國全國證券交易商協會獨立出來,成為了一家由經紀人所有的私人企業。那時,它已經為蘋果、亞馬遜、微軟等后來享有盛名的企業主持了首次公開募股,納斯達克也成為了大漲科技股的代名詞。但是,正如弗里德曼所言:“我們并沒有作為一家獨立企業重新釋放活力。”

2002年,納斯達克依然是一家單打獨斗的交易所,沒有任何從屬的科技企業。“當時納斯達克就是一家‘精品店’,”弗魯徹回憶道,“我們只在一個地方賣一種產品。我們經營股票交易,匯集一系列上市企業。當我向企業推薦納斯達克,說服他們到納斯達克上市時,我會說:‘你們是愿意追隨安德魯·梅隆和安德魯·卡耐基的腳步,還是愿意追隨史蒂夫·喬布斯的腳步?’我們有最新的(股票交易)方式。”

盡管如此,作為一家企業,當時納斯達克業務單一,營收起伏不定,甚至陷入了掙扎求生的境地。松懈、缺乏進取精神的文化拖累了納斯達克。同時,以Instinet、Archipelago為首的電子通訊網絡(ECN)興起,開始與納斯達克展開激烈競爭,挑戰納斯達克在數字交易領域的主導地位。

更糟糕的是,2000年至2002年互聯網泡沫破滅,納斯達克上市企業數量減少了1,000家,驟降超過四分之一。

2003年初,言辭強硬的鮑勃·格雷菲爾德出任首席執行官,納斯達克開始崛起。格雷菲爾德收購了Brut、Inet等電子通訊網絡,幫助納斯達克度過了危機。但是,他的抱負遠不止股票交易。他希望納斯達克走向全球,同時增加業務種類,尤其是增加技術銷售業務,向銀行、經紀商和其他股票交易市場提供納斯達克為自身交易所購買、開發的技術。

格雷菲爾德最主要的副手正是弗里德曼。弗里德曼1993年以實習生的身份加入納斯達克。擔任格雷菲爾德左膀右臂期間,她促成了兩筆大型交易。這兩筆2008年完成的交易徹底改變了納斯達克。

第一筆交易是收購美國最大期權交易機構之一的費城證券交易所,它使得納斯達克一夜之間成為了一個龐大新市場上的主要力量。弗魯徹表示:“費城證券交易所成為了納斯達克重要的盈利中心。”第二筆交易是納斯達克史上規模最大的一筆收購交易:公司斥資37億美元收購了瑞典、丹麥、芬蘭、冰島、拉脫維亞、立陶宛和愛沙尼亞的證券交易所聯盟OMX。

當時,OMX和現在一樣,處理了歐洲東北部地區約80%的股票和期權交易。時任費城證券交易所負責人的弗魯徹表示:“阿迪納之前負責指數和期權業務,后來鮑勃提拔她成為了首席策略師。她會在一些奇怪有趣的地方給我打電話發消息。有一次她從波羅的海給我打電話,還有一次她在兒子的足球比賽上跟我聊事情,話說了一半停下來去給兒子提指導意見。”

OMX還有一項對于納斯達克的未來至關重要的業務。它的一個部門得到了瑞典政府的重金支持,向香港和新加坡的交易所等全球各地的客戶出售交易技術。這兩筆交易讓納斯達克從一家四面楚歌、單打獨斗的美國股票交易所,轉變為了一家全球性企業。如今,納斯達克旗下擁有多個交易場所,在美國和歐洲都開展了大量期權業務,并向全球各地銷售數字工具。

老將回歸

2011年,弗里德曼離開了納斯達克,前往金融巨頭凱雷投資集團擔任了三年首席財務官。2014年,她回到納斯達克,格雷菲爾德任命她為首席運營官。擔任首席運營官期間,她負責監督交易以外的業務,包括一套全球其他交易所都沒有大規模提供的產品:市場技術。

“我們的使命是充分發揮我們作為數據和技術供應商的潛力,這一轉變始于鮑勃,”她說,“我負責關注市場走勢與動向,觀察客戶想要哪些新的解決方案。(我們秉承)行業的需求就是我們的需求,這一點很有幫助。”

據弗里德曼回憶,在她擔任首席運營官期間,納斯達克將自己的交易平臺轉移到了云端。“我們是第一家利用云技術做事的交易所,”她說,“2006年,我們開始在亞馬遜的服務器上存放數據。我們可以(在云服務器上)儲存很多數據,(云服務器)用起來也很簡單,這在當時簡直令人難以置信。”

弗里德曼表示,納斯達克將20家交易所遷移到云端的做法,為同樣考慮嘗試云服務的客戶提供了寶貴的參考經驗。她指出,如今這已經成為了一股勢不可擋的趨勢,“現在所有新市場都想轉移到云端”。

現在,納斯達克共有四大支柱業務。其中最大的業務是市場服務,也就是納斯達克旗下20家交易所核心的交易與清算業務,這些交易所又以由科技股占主導地位的美國納斯達克交易所為首。

2020年,市場服務業務為納斯達克帶來了11億美元凈收入,占公司29億美元總收入的38%。由于市場波動劇烈、人們對疫情后經濟復蘇的希望忽高忽低,2020年納斯達克交易量巨大,相較2019年增長了21%。市場服務業務利潤很高,營業利潤率超過60%。

但問題是,這塊收入極其不穩定。這一業務2016年和2017年收入均略有下滑,2018年增長8%,2019年再次下滑,隨后2020年又出現了火箭般的增長。(換句話說,盡管市場服務業務去年大幅增長,但過去四年平均增長率僅略高于5%。)

納斯達克的第二大業務是企業平臺,去年該業務貢獻了18%銷售額。企業平臺業務分兩部分:一是提供技術和咨詢服務,幫助企業改善投資者關系和企業治理;二是維護并增加納斯達克上市企業。2020年企業平臺業務表現異常強勁,營收增長高達14%。

這其中的主要原因在于,納斯達克新增的上市企業大幅增長,這很大程度上得益于去年首次公開募股數量的大幅增長。盡管企業平臺業務營業利潤率高達35%—40%,但這塊業務本身并不火爆,部分原因在于許多科技公司需要很長時間才能上市。2016年至今,納斯達克的企業平臺業務銷售只增長了17%。

市場服務業務增長緩慢、起伏不定,企業平臺業務增長穩定但同樣緩慢。弗里德曼希望依靠另外兩項截然不同的業務,提高銷售的增長速度和穩定性。

其中規模較大的一項業務是投資情報業務,它又分為三項子業務:市場數據、指數和分析。這項業務為納斯達克帶來了大約30%的營收。納斯達克和其他交易場所一樣,會將交易所的價格數據出售給交易機構和CNBC、雅虎財經等公眾網站,以便他們在交易終端、iphone等各種設備上展示納斯達克的交易報價。

“華爾街交易員會購買數據,”Oppenheimer分析師勞說,“如果你沒有股票交易即時價格表,你就沒法進行交易。交易員們希望看到購買、出售的趨勢以及具體價格。”

納斯達克還會向資產管理公司提供納斯達克100指數股票和期貨授權,允許資產管理公司以此為基礎設立指數基金和ETF。2020年,這一授權業務取得了驚人的成績,營收增長1.22億美元,增幅高達46%。

指數授權費會隨與納斯達克產品掛鉤的基金資產規模的增加而上漲。去年,由于股價上漲以及新推出且大受歡迎的期貨和其他產品數量成倍增長,這些授權費用也隨之水漲船高。

投資情報業務中的分析子業務目前規模不大,但同樣擁有大好的前景。納斯達克提供74,000種投資工具的專長與表現數據,并將這些信息出售給養老基金、家族理財機構和其他致力為客戶尋找最安全、利潤最高的投資標的的管理公司。例如,納斯達克的分析服務能夠說明,哪些基金在ESG、農場投資等各個領域都表現得出類拔萃。納斯達克的研究人員還會提供基本市場趨勢方面的情報,例如汽車登記情況和不同地區消費者偏好的購物地點。

弗里德曼為分析和指數子業務樹立了遠大的目標。她預計到2025年,這兩項業務的總銷售額將增長近兩倍,由2020年的不到4億美元增長至11億美元。

科技大轉型

最重要的是,弗里德曼正計劃通過科技轉型,進一步加快納斯達克的增長速度。作為公司第四項業務支柱的市場技術授權業務獲得了最大力度的投資,并進行了最多次收購。

四年前弗里德曼剛執掌納斯達克時,交易所業務占據了納斯達克資本支出的90%。而如今,納斯達克開始將大約50%的資金用于打造自身科技與情報實力。弗里德曼表示:“現在我們正把我們的資金花到最有增長機會的地方。”

市場技術業務包括兩項子業務,這兩項子業務均部署了SaaS產品。第一項子業務是針對價格匹配引擎類平臺的軟件,該軟件不僅供交易所使用,也供銀行、經紀自營商和監管機構使用。過去,這項名為“納斯達克金融框架”(Nasdaq Financial Framework)的產品會為客戶提供定制化的解決方案,也就是說納斯達克團隊會前往銀行現場,在其主機中安裝這套系統。

這一過程需要大量人力,而且平臺式產品遠不如SaaS產品靈活,功能也不如SaaS產品強大。采用SaaS模式后,客戶可以直接從云端下載軟件,納斯達克會根據長期合同提供自動升級服務。(這些合同還會制定價格自動上漲機制。)

這項子業務最主要的增長動力來自經紀自營商和銀行,而非交易所。經紀自營商和銀行的交易技術經常過時,而且他們越來越認識到,聘請承包商改造他們的IT系統成本遠低于把這項工作交給內部團隊。

推動市場技術業務增長的第二大動力是打擊金融犯罪。弗里德曼表示:“如今,擁有最出色的反洗錢和防欺詐技術,與交易所擁有最出色的交易運營技術同樣重要。”納斯達克長期以來一直在市場監管領域享有一席之地。合規部門會利用納斯達克的軟件抓捕壞人,經紀公司則會用這一軟件檢測交易員是否存在搶跑行為,或者是否在某支股票上建立了大量頭寸,從而為公司資金帶來風險。

銀行發現可疑活動時必須向監管機構提交報告,例如有人存入了大量現金,又例如銀行某一紐約賬戶向某一加勒比經紀商的賬戶轉賬了大筆資金。勞指出:“從人力角度來說,銀行不可能讓自己的員工來核查這些報告,哪怕只是其中一小部分。”納斯達克的軟件會標記出需要調查的交易,并過濾掉它認為合法的交易。這套篩選流程有助于合規部門把時間和精力集中到亮起違法警示燈的地方。

目前弗里德曼正在進一步擴大犯罪打擊范圍,將欺詐納入其中。納斯達克斥資27.5億美元收購了Verafin,這也是其歷史上僅次于OMX的第二大收購案。Verafin擁有約2,000家客戶,其中多為中小型銀行。2020年,Verafin的營收約為1.4億美元,并且還在以每年30%的速度增長。

盡管Verafin是這一行最大的企業,但在整個價值125億美元的市場上,它只占據了很小的份額。Verafin的主要競爭對手不是其他軟件供應商(其他軟件供應商客戶都比Verafin少很多),而是那些過去嘗試在內部打造自身反洗錢產品的銀行。

和IT系統一樣,如今外包反洗錢工作成為了一種趨勢,而Verafin從中獲得了益處。由于納斯達克已經把許多大銀行、經紀商和交易所發展成了自己市場監控軟件的客戶,公司計劃將Verafin的產品引入這些市場,并為各種不同規模的客戶提供包括欺詐保護和反洗錢在內的一攬子服務。

然而,市場技術業務也存在風險。1月27日納斯達克第四季度電話會議上,弗里德曼談到了去年出現的此類技術支出增速大幅放緩的情況。她指出,在動蕩的市場上,“客戶注重滿足當前的交易需求”。她還表示,由于新冠疫情帶來的不確定性,客戶開始變得小心謹慎。

另一方面,她透露道:“現在我們開始看到更多投入了。”在弗里德曼看來,這是一條基本策略:預防犯罪不是為了進一步發展,也不是可有可無的解決方案,銀行、經紀商和交易所必須在這方面進行投資,才能生存下來并繁榮發展。

1993年弗里德曼以實習生的身份加入納斯達克時,納斯達克的高層幾乎沒有人想到未來有一天公司會從事反欺詐技術業務,當時的納斯達克正自鳴得意,自滿于此前取得的成績。弗里德曼說:“自滿是偉大企業的殺手。”

在她看來,要想發展壯大并戰勝對手,唯一的辦法就是保持靈活和多樣化,用她喜歡的一句話來說就是“要關注市場走勢與動向”。她在擁抱創新的基礎上進行了嘗試,朝著目標不斷前行,并且很有可能實現她的抱負。(財富中文網)

譯者:錢功毅

When most people hear the name “Nasdaq,” they think of the world’s premier venue for buying and selling tech stocks. The Nasdaq exchange is where the cool kids of Silicon Valley and other points West––from Jeff Bezos to Steve Jobs to Mark Zuckerberg to Elon Musk––first offered their shares to all and sundry, and its fame grew as their fledgling companies mushroomed into the world’s most valuable enterprises.

The Nasdaq also earned renown as the first electronic marketplace for equities. From the beginning, it deployed only banks of quietly whirring computers, even as its competitors hosted raucous crews of traders who crowded into “open outcry pits,” shouting orders and flashing hand signals in a system that hadn’t changed much since the days of Teddy Roosevelt. Its reputation for thinking digital, starting so early, helped make Nasdaq a comfortable place for the tech titans who still keep their companies listed there and for the new founders who keep coming.

But Nasdaq, Inc., the company, didn’t get nearly as much attention or respect as the Nasdaq, the stock exchange it owns and operates. Now that it’s turning 50—its anniversary is Monday, Feb. 8—Nasdaq is finally winning recognition for the performance of its own stock, and for its success selling advanced technologies that match the high-fliers on its exchange. With $2.9 billion in revenues in 2020, and a market cap of $24.6 billion, Nasdaq is a midsize player by corporate standards. What’s generating the excitement is its potential to far exceed the modest prospects of the mature investment-exchange business, by selling technologies it uses itself to the wide world of financial services.

“When you raised the name Nasdaq with people in the investment community two years ago, they’d say, ‘Nah, it’s just a famous exchange,’” says Owen Lau, an analyst with Oppenheimer & Co. “They were surprised that just 30% of its revenues come from trading, and 70% from areas like indexes and, especially, trading technology.” Lau notes that the 75% jump in stock price in the past two years, one of the best records among established names in financial services, got a lot of Wall Street analysts and money managers to stop yawning and eyeball its daring, highly distinctive strategy.

The transformation began in the mid-2000s under CEO Bob Greifeld, but Adena Friedman, who succeeded Greifeld at the start of 2017, is accelerating the shift. Her game plan centers on moving away from reliance on the company’s exchange and listing businesses to refocus on selling cloud-based software products to banks, brokers, and even other stock markets—products designed to greatly improve the speed and capacity of their often-outdated trading platforms. “Part of our sales pitch,” Friedman tells Fortune, “is that our own exchanges are using these technologies right now, and they work.”

She’s also investing heavily in SaaS (software as a service) offerings in the booming field of fighting money laundering and fraud. Friedman is more than doubling the size of that franchise via the $2.75 billion acquisition of Verafin, the largest provider of anti–money laundering (AML) products for banks. Nasdaq expects the deal to close in the first quarter of this year.

Although the bedrock trading business is lucrative, revenues jump around and don’t show consistent growth, rising and falling with unpredictable shifts in volumes. The Nasdaq exchange had a monster year in 2020 because of the market’s extreme volatility and frenzied trading activity. But markets could turn calm and revenues slump in the next quarter, or in any quarter. What’s more, the total number of U.S. listed companies is stable, and not expected to rise rapidly, although Nasdaq has managed to modestly expand by grabbing market share.

By contrast, sales in its market technology and intelligence businesses are both strong. Tech is expected to grow at as much as 16% a year over the next half-decade. Plus, those revenues are highly predictable. Banks and exchanges generally sign up for SaaS platforms on long-term contracts, and almost always renew. Plus, personnel and maintenance costs are low because customers simply download and update products as apps from the cloud.

Friedman’s drive has made Nasdaq the largest provider of market technology in the world. Once the Verafin deal closes in 2021, its revenues in that sector will be running at around $500 million. While that may sound like a low number for a market leader, this is an arena dominated by small players that lack Nasdaq’s imprimatur—and the company is adding to organic growth by buying lots of them.

Friedman says it’s a good sign that Nasdaq still holds a tiny portion of the sales in crime prevention and trading technology. The reason: The total market, she reckons, now amounts to $26 billion, and it’s growing rapidly, giving Nasdaq a big opportunity to both grab business from small competitors and ride a fast-moving train. Says Sandy Frucher, Nasdaq’s former vice chairman, “We’ve evolved from markets that go up and down, that you have very little control over, to new sectors that will both grow overall earnings but a lot faster, and a lot more smoothly.”

The flagship sails on

Friedman’s pivot to technology is playing out even as the Nasdaq’s flagship exchange continues to thrive. It’s locked in a battle of giants with the New York Stock Exchange, and in some skirmishes, Nasdaq is winning.

The overall market cap of Nasdaq-listed companies still trails the NYSE, home to so many big industrial and financial names, $32 trillion to $22 trillion. But Nasdaq is now home to the six most valuable companies in the world: Apple, Microsoft, Amazon, Google parent Alphabet, Tesla, and Facebook. Its Nasdaq Stock Market captured 15.6% of total trading volumes in 2020, the largest share for any single exchange. Nasdaq’s six options exchanges did over one-third of transactions in that category last year, which made them tops in the U.S. for the 11th straight year.

Nasdaq remains the top magnet for new listings and IPOs. It’s come a long way from its roots as a venue that mostly attracted small companies. Last year, it won two-thirds of the new listings in the U.S. Those included a multi-decade high of 316 IPOs in the U.S. that raised an also industry-leading $78 billion, among them the initial offerings of Warner Music, Royalty Pharma, and Airbnb. In Scandinavian and Baltic states—where Nasdaq-owned national exchanges, believe it or not, dominate trading—it garnered an additional 45 IPOs. Nasdaq also lured AstraZeneca, American Electric Power, and 18 other transfers from the Big Board.

In rewarding investors, Nasdaq resembles some of the hot tech performers listed on its exchange. Over the past 10 years, its stock (ticker: NDAQ) has delivered total annualized returns of 20.2%. That beats the S&P 500 by 6.5 points, and just about matches the Nasdaq 100 at 20.6%. Nasdaq actually tied Google over that period, and ran close to Salesforce.com (21.4%). During Friedman’s four years at the helm, Nasdaq has done even better, by notching annualized returns of over 22% as of Feb. 4.

Friedman has become a crusader for making corporate boards, now dominated by white males, far more diverse. In December, she proposed a rule that would require Nasdaq-listed companies to have at least two minority directors, including one woman, within four years. If an exchange member chose not to comply, it would have to provide a public explanation.

The initiative––now before the SEC––was controversial. It prompted the Wall Street Journal editorial board to claim that Nasdaq was favoring quotas over allowing boards to add the best people. “It’s a big part of our mandate,” Friedman tells Fortune. “We realized through studies that when companies have at least one diverse board member, they do better. We’ve seen progress with women, but much less with minorities.” She adds that Nasdaq wants to provide uniform tables showing the representation of women and minorities for all Nasdaq-listed companies. “It’s a market solution, not a government mandate or hard mandate, since companies can be excluded if they explain why. Now that ESG is such a concern, we feel it’s important to provide investors with all the information on diversity they’re seeking.”

During Nasdaq’s half-century, a wave of consolidation has remade the exchange business, as dozens of national and regional marketplaces sold themselves to larger players, leaving a small group of behemoths that own multiple venues. The NYSE Euronext bought the American Stock Exchange in 2008, then five years later fell to Intercontinental Exchange. That company now operates a global portfolio that trades everything from oil to bonds to Bitcoin futures, and even originates home loans. Formerly stand-alone exchanges in Europe, including markets in Brussels, Paris, and Amsterdam, are all part of Euronext, which ICE spun off after the NYSE deal.

After the dotcom bust, a new path

Given its weakness in its early days, it’s remarkable that Nasdaq didn’t get devoured, instead emerging as one of the few big survivors that did the hoovering. It managed this feat by pursuing an approach far different from that of its current rivals.

Founded in 1971 during the Nixon administration, Nasdaq started as the for-profit trading arm of the nonprofit National Association of Securities Dealers (NASD). It was owned by a group of member-brokers who for the first time moved from yelling bids and offers on exchange floors to sharing quotes on computer screens. While the disruptive technology rippled around the world, Nasdaq in the early years got most of its listings from small companies. They chose the Nasdaq because the NYSE would only take candidates that were booking profits, while the Nasdaq accepted growth companies still posting losses.

Nasdaq separated from the NASD in 1999 as a private enterprise owned by the brokers. By then, it had hosted the IPOs of subsequently famous companies like Apple, Amazon, and Microsoft, and its brand had become synonymous with high-flying tech stocks. But, as Friedman puts it, “we weren’t reenergized as an independent company.”

By 2002, Nasdaq was still a single exchange, without ancillary technology businesses. “Nasdaq was a boutique,” recalls Frucher. “We sold one product in one place. We were selling equity trading and building a book of listed companies. When I did pitches for companies to list, I’d say, ‘Would you rather stand in the footsteps of Andrew Mellon and Andrew Carnegie or Steve Jobs?’ We had a new, cutting-edge approach.”

Still, as a company, Nasdaq was wobbling on a single leg. And by that point, it was fighting for its life. It suffered from a lax, unaggressive culture, and new electronic communication networks (ECNs), led by Instinet and Archipelago, were posing stiff competition, challenging its dominance in digital trading. To make matters worse, the dotcom bust shrank Nasdaq’s roster of listed companies by 1,000—or over a quarter—from 2000 to 2002.

The company’s rise began with the arrival of tough-talking CEO Bob Greifeld in early 2003. Greifeld helped Nasdaq survive by purchasing ECNs such as Brut and Inet. But his ambitions went far beyond equity trading. He wanted to both go global and diversify—especially into taking the advanced technology that Nasdaq was buying and developing for powering its own exchange and supplying it to banks, brokers, and other stock markets.

Greifeld’s chief lieutenant was Friedman, who’d joined as an intern in 1993. Friedman served as Greifeld’s point person in securing two megadeals, both of which closed in 2008, that transformed Nasdaq. The first was the purchase of the Philadelphia Stock Exchange, one of America’s largest houses for trading options. Overnight, the merger made Nasdaq a major force in a big new market. “That became a big profit center,” says Frucher. The second was the largest acquisition in Nasdaq’s history, its $3.7 billion purchase of OMX, a union for the stock exchanges of Sweden, Denmark, Finland, and Iceland, as well as those of Latvia, Lithuania, and Estonia.

Then, as now, OMX handled around 80% of the equities and options trading across Europe’s northeastern tier. Says Frucher, who was heading the Philadelphia exchange: “Adena had been running the index and options business, and Bob elevated her to chief strategist. I’d hear from her from the strange and interesting locations. One day she’d call from the Baltics, and another time she’d stop in mid-sentence to give coaching instructions at her son’s soccer game.”

OMX had a second business that would prove crucial to Nasdaq’s future. One of its divisions, heavily funded by the Swedish government, sold trading technology around the globe to such clients as exchanges in Hong Kong and Singapore. The two transactions remade Nasdaq, previously a single U.S. equities exchange under siege, into a global force that now owned multiple venues, ran major options operations both at home and in Europe, and sold digital tools worldwide.

A veteran returns

Friedman left in 2011 to spend three years as CFO of financial giant Carlyle Group. When she returned to Nasdaq in 2014, Greifeld made her COO, and in that role she oversaw the non-trading businesses, including a product suite that no other exchange in the world was offering in big way: market technology. “The mission was maximizing our potential as a data and tech provider, a shift that started with Bob,” she says. “I was charged with seeing where the puck is moving, where clients are looking for new solutions. It helped that our needs were the industry’s needs.”

In her new role, Friedman recalled Nasdaq’s experience moving its own trading platforms to the cloud. “We were the first to do anything in the cloud,” she says. “In 2006, we started housing data on Amazon servers. It was unbelievable how much data we could store, and how much easier it was to use.” She says that migrating 20 Nasdaq exchanges to the cloud provided invaluable experience in advising clients that pondered taking the same plunge. The trend, she says, is now unstoppable: “All the new markets now want to move to the cloud.”

Nasdaq’s business now stands on four legs. The biggest is market services, the core trading and clearing businesses on those 20 exchanges, led by the tech-loaded U.S. exchange. In 2020, that business delivered $1.1 billion in net revenue, 38% of the company’s $2.9 billion total. That was a 21% gain over 2019, driven by huge trading volumes as markets swung wildly while hopes for a recovery from the pandemic waxed and waned. Market services are highly profitable, yielding operating margins of over 60%. The problem is that revenue is highly erratic. Sales in the division fell slightly in both 2016 and 2017, then jumped 8% in 2018, fell again in 2019, then went on a moonshot last year. (Put another way: Despite last year’s big jump, growth averaged just over 5% over the past four years.)

The second big business is corporate platforms, an area that last year accounted for 18% of sales. It has two parts: an arm that provides technology and advisory services to improve companies’ investor relations and corporate governance. The second group is tasked with keeping and growing listings. Platforms had an unusually strong 2020, growing revenue by 14%. The main driver was a big jump in new listed companies, aided by an oversize share of last year’s oversize surge in IPOs. But while platforms is also a high-margin sector, boasting operating margins of 35% to 40%, it’s not a go-go franchise, in part because so many tech companies have been staying private for much longer periods. Since 2016, sales have progressed only 17% in total.

With services generating only modest growth, featuring lots of dips and spikes, and platforms waxing steadily but slowly, Friedman is banking on a different pair of power levers to put sales on a trajectory that’s both faster and more consistent.

The larger of the pair is investment intelligence, which in turn comprises three branches: market data, indexes, and analytics. This division brings in around 30% of revenues. Nasdaq, like other trading venues, sells the pricing data from its exchanges both to trading houses and public websites such as CNBC and Yahoo Finance that display Nasdaq quotes everywhere from trading terminals to iPhones. “Wall Street traders buy the data,” says Lau, the Oppenheimer analyst. “If you don’t have the order book for stocks with instantaneous price information, you can’t trade. Traders want to see the trends in buying, selling, and at what prices.”

Nasdaq also licenses its Nasdaq 100 indexes for both stocks and futures to asset managers, who use them as the basis of their index funds and ETFs. This franchise had a fantastic 2020, lifting revenues by $122 million or 46%. Index fees rise with the assets in the funds linked to Nasdaq products. Last year, those fees got a lift from both rising stock prices and a multiplication of new futures and other products that proved big hits.

Analytics, though now small, also promises a strong future. It supplies data on the specialties and performance of 74,000 investment vehicles, selling the information to pension funds, family offices, and other managers looking for the safest and most profitable places to put their clients’ savings. For example, Nasdaq analysis will show the funds who’s tops in everything from ESG to farmland investing. Its researchers also provide intelligence on fundamental market trends such as car registrations or where people are shopping for groceries in different regions.

Friedman has big ambitions for analytics and indexes. She predicts the two businesses will almost triple sales from a combined less than $400 million last year to $1.1 billion in 2025.

A big tech offensive

Above all, Friedman is counting on a tech offensive to kick Nasdaq to a higher gear. The market technology franchise, the fourth leg of the company, is getting the biggest investments and logging most of the acquisitions. When Friedman took charge four years ago, the exchanges accounted for 90% of Nasdaq’s capital expenditures; today, Nasdaq is marshaling around 50% of that cash to build a tech and intelligence powerhouse. “Now, we’re matching where we’re spending our dollars with our growth opportunities,” says Friedman.

Market technology comprises two businesses, both deploying SaaS. The first is software for such platforms as price-matching engines used not just by exchanges, but banks, broker-dealers, and regulators. In the past, the product, Nasdaq Financial Framework, provided customized solutions for clients, meaning a Nasdaq team would go on-site to a bank, say, and install the system in its mainframes.

That process required lots of manpower, and the platform wasn’t nearly as flexible or powerful as the SaaS product. With SaaS, customers can download the software directly from the cloud, and Nasdaq provides automatic upgrades as part of its long-term contracts. (Those contracts also lock in automatic price increases.) It’s the broker-dealers and banks, as opposed to the exchanges, that are fueling most of the growth. Their trading technology is frequently outmoded, and they increasingly find that using a contractor to overhaul their IT is a lot cheaper than doing it internally.

The second big push comes in fighting financial crime. “Having the best technology in preventing AML and fraud is now just as important as having the best technology in operating trading on an exchange,” says Friedman. Nasdaq has long had a presence in market surveillance. Its software is a tool for compliance departments to catch the bad guys. Brokerages use the software to detect if a trader is front-running customers, or building big, authorized positions in a stock, endangering the firm’s capital.

Banks have to file reports with regulators when they see suspicious activity, such as big cash deposits or huge money transfers from one of their accounts in New York to, say, an account at a broker in the Caribbean. “It’s not humanly possible for banks to have their personnel examine even a small fraction of those reports,” says Lau. The Nasdaq software flags the transactions that need to be investigated, and filters out the ones that it deems legitimate. That winnowing process allows compliance departments to focus their time and energy only on the ones that flash red for illegal.

Friedman is expanding the crime-fighting suite to encompass fraud. At $2.75 billion, the Verafin acquisition is the second biggest in Nasdaq history to OMX. Verafin has a big customer base of around 2,000 mostly small and medium-size banks. Its revenues of about $140 million in 2020 are growing at 30% a year.

Though it’s the biggest in the business, Verafin still holds a tiny share of the $12.5 billion market. Its main competition isn’t other software providers, all of which have far fewer customers, but banks that in the past were attempting to build their own AML products in-house. Once again, the trend now favors outsourcing, and Verafin is reaping the benefits. Since Nasdaq already counts many big banks, brokers, and exchanges as clients for its market surveillance software, it’s planning to both bring the Verafin product to those markets, and offer customers of all sizes a package encompassing both fraud protection and AML.

The market tech business does pose risks, however. On the company’s fourth-quarter conference call on Jan. 27, Friedman discussed a sharp slowdown in spending on such tech that occurred last year. She noted that “customers were focused on meeting current trading needs” in turbulent markets. She added that customers turned cautious because of the uncertainty caused by the COVID-19 crisis. On the other hand, she disclosed that “we’re now starting to see more engagement.” For Friedman, the strategy is basic: Crime prevention won’t be a choice going forward, but something banks, brokers, and exchanges must invest in to survive and thrive.

Anti-fraud technology is a business that the company’s leaders would scarcely have imagined being in when Friedman joined as an intern back in 1993. Then, Nasdaq suffered from complacency. “Complacency is the killer of great companies,” she says. In Friedman’s view, the only way to grow, and slay that enemy, is to stay nimble and diverse––as she likes to say, to see “where the puck is going.” She’s taken her shot based on embracing innovation, and it’s likely headed for a goal.