Uber向來是一家非典型的公司。

Uber自打出生之日起就是一個攪局者,它將打破規則作為一種商業模式。面對各地的監管機構,Uber的態度向來是“抓住我算你有本事”。早在國內市場飽和之前,Uber就開始向全球進行擴張。它賠錢的速度跟融資的速度幾乎一樣快。在公司創業階段,它就換了自己的CEO和管理團隊的大部分成員,甚至連董事會也沒有放過——而這一切都發生在Uber成為一家上市公司之前。

今年是Uber上市后的第一年,也是它創立的第11年,同時,今年Uber還首次登上了《財富》美國500強排行榜。不過年初以來,受全球新冠疫情影響,Uber的網約車客流量暴跌了80%,給公司營收造成了災難性的打擊。這種情況下,Uber明年很有可能會跌出這份榜單——當然,這種情況也絕對不會是孤例。

實際上,在疫情的沖擊下,Uber已經經歷了一場比2017年的換帥更慘烈的洗牌。(2017年,Uber的創始CEO特拉維斯·卡蘭尼克被掃地出門。)今年年初,Uber就曾經表示,它有能力讓公司的網約車業務盈利——換句話說,其他業務的盈利仍然沒戲。它的Uber Eats外賣送餐業務雖然增長很快,卻是一只吞金巨獸。Uber的其他試驗性質的項目,比如科幻感很強的無人駕駛汽車和飛行出租車,也都是只出不進的項目,導致了公司幾億幾億地虧錢。而Uber在2018年收購的自行車和電動滑板車業務的情況也好不到哪里去。

然而一場疫情卻改變了一切。突然之間,外賣送餐業務成了Uber短期內的救星。與此同時,Uber從“渣男”變“暖男”,干了一些放在以前簡直難以想象的事,比如它貼心地呼吁乘客居家隔離,并且為司機們在經濟和求職上提供了一些幫助。要知道,以前Uber與司機之間向來保持著一種相愛相殺的關系。而面對業務萎縮的現實,Uber也采取了大刀闊斧的改革,砍掉了一些早就應該砍掉的產品、地區和人員。

Uber仍然要面對很多令人頭疼的挑戰,尤其是至于它的核心業務何時能恢復,沒有人可以說得準。但新冠肺炎疫情的意外爆發,卻使Uber變得更加專注了,說不定反而有助于提高Uber的盈利能力。今年4月,Uber的CEO達拉·科斯羅薩西在舊金山家中的圖書館接受遠程采訪時表示:“我們必須重新審視我們的所有假設,3個月或者12個月以后的世界,跟昨天的世界肯定有很大的不同,而我們必須相應地做好準備。”

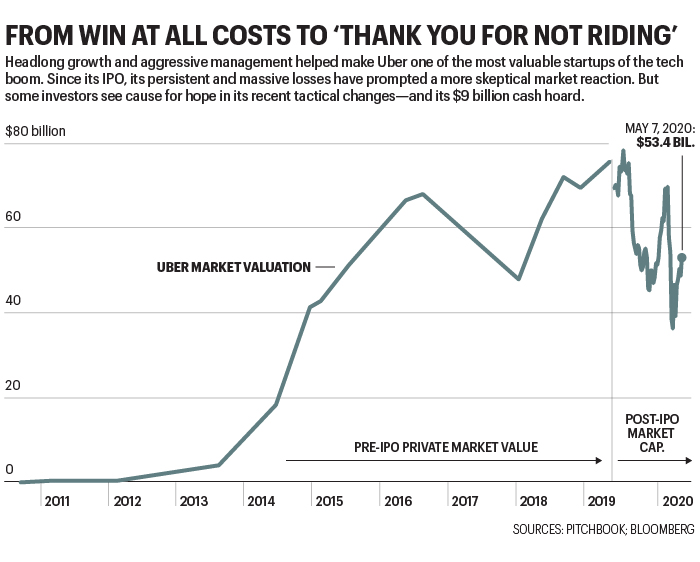

最近,Uber的世界遠遠不如一年以前那么美好。在過去的10年中,Uber在擴張道路上一路高歌猛進,在私人市場上創造了750億美元的估值。去年春天,Uber已經做好了上市的準備。不過雖然Uber依然保持了高速增長(2019年的銷售額上漲26%,達到141億美元),但投資者卻對Uber的盈利能力感到不滿(去年的虧損達到85億美元)。它的IPO也以失敗告終,42美元的首次發行價并未達到預期,公司估值也降至700億美元上下。而接下的幾個月,Uber的股價又下跌了三分之一以上。不過它還是達到了一項重要的成就——拉到了80億美元的融資。

到了今年2月底,Uber在看到疫情對公司在香港地區和臺灣地區業績的影響后,終于明白了這些現金是多么寶貴。公司在亞洲專門成立了一個應對新冠疫情的工作組,后來又將它升格為全球抗擊疫情工作組。今年Uber原本打算3月3日在洛杉磯總部召開一場由全球150多名高管參加的管理層峰會。后來Uber多倫多地區的網約車業務負責人兼50多人的Uber抗疫工作組組長安德魯·麥克唐納表示,由于專家警告出差會增加傳染風險,公司高層已經決定取消這次會議。麥克唐納今年36歲,他原本是卡蘭尼克時代的一員老將,在科斯羅薩西手下又得到了重用。他說:“除了避免增加傳染風險,更重要的是,我們認為領導者必須在崗在位,做好應對危機的準備。”

對于一家多年以來早就習慣了說錯話、辦錯事的公司來說,Uber這次難得地展現出了“泰山崩于前而面不改色”的氣度。在這個非常時期,肯定沒有人愿意跟陌生人待在同一輛車里,Uber也就識趣地暫停了UberPool拼車服務。同時,Uber還向確診新冠肺炎的司機提供了短期經濟援助,并且幫助一些司機轉行做外賣送餐業務。另外,Uber還決定向獨立餐館免收送貨費,并且發動它旗下的貨運公司Uber Freight以成本價運送抗疫物資。另外,Uber還為醫護人員提供了數百萬次的免費乘車服務。

Uber甚至想出了各種辦法呼吁用戶不要叫車,這簡直是與公司“為了勝利不擇手段”的一貫作風背道而馳,更何況Uber去年四分之三的營收都是來自網約車業務。Uber先是通過自家的APP確保用戶了解當地對疫情期間網約車出行的限制,然后它的營銷團隊還打出了一個公益性質的電視廣告,并且聘請了知名廣告公司Wieden+Kennedy進行制作。它的廣告詞里:“感謝您不打車。”科斯羅薩西說,他一開始對公益廣告的這個點子并不感冒。“但當我聽到它想傳達的信息時,我就全心全意地支持了。”

這套“組合拳”的效果也是非常驚人的。科斯羅薩西上臺以來,Uber可以說是不遺余力地試圖給大眾“洗腦”,希望讓大家相信,Uber已經不是過去的那個Uber了。而這次Uber在全球防疫工作中的表現,則扎扎實實地重塑了它的品牌形象,效果要好于以往的任何招數。Lyft的前首席運營官、風投資本家喬恩·麥克尼爾表示:“我認為他們比Lyft清醒得更早,也做得更好。”

在疫情爆發前,Uber已經決定要把另一項業務打造成盈利業務。Uber早在四年前就推出了它的外賣送餐服務Uber Eats,到2019年,Uber Eats的營業額已經達到25億美元,不過它的虧損額也達到了14億美元,而且它的美國市場份額仍然落后于競爭對手DoorDash和Grubhub。今年3月初,隨著美國老百姓開始避免乘坐網約車出行,科斯羅薩西也開始討論靠Uber Eats來彌補收入損失的可能性。

在某種程度上,這種做法已經奏效了。今年4月,Uber Eats的全球銷量猛增了89%(不包括Uber即將退出的印度市場)。雖然漲勢喜人,但有些問題還是要說明一下。即便這個季度Uber Eats的業務額突飛猛進,但外賣送餐業務只占了Uber總銷售額的23%,高于2019年全年的18%。而Uber在外賣訂單中的“分成比例”大約是訂單總價的11%左右,只相當于網約車業務的一半。

可以說,Uber已經把外賣送餐業務當成了“生命線”,同時它也在積極添加新的產品配送類別。近日有新聞報道稱,Uber已經找到了作為上市公司的Grubhub談收購的問題。與此同時,Uber也在積極添加其他服務。比如今年4月,該公司推出了針對零售企業的快遞服務Uber Direct,和針對個人用戶的快遞服務Uber Connect。科斯羅薩西說:“我不認為我們會做那種送一個包裹需要三天的快遞服務。不過如果你需要在30分鐘到幾個小時內收到某樣東西,我們可以比其他任何人更好地提供這項服務。”

這幾種服務很容易讓人產生似曾相識的感覺,因為Uber之前也推出一個名叫Uberrush的類似服務,但由于未能取得成功,而在2018年將它砍掉了。皮埃爾-迪米特里·戈爾-科蒂是一名35歲的法國公民,他已經在Uber工作8年了,最近他被公司任命為Uber Eats和其他快遞業務的負責人。他表示,以Uber的規模以及以往的經驗教訓,將有助于它這一次取得成功。他在阿姆斯特丹接受采訪時說:“這兩者之間有一些細微的區別,而且我們也從之前的錯誤中吸取了教訓。”戈爾-科蒂還負責Uber的食雜快遞業務,在這個領域里,Uber的競爭對手有沃爾瑪、亞馬遜和初創公司Instacart等。Uber現在正在收購Cornershop公司的多數股權,這家公司主要在智利、墨西哥和美國的兩個地區提供食雜配送服務。

Uber在每一個細分快遞市場都面臨著激烈的競爭,而且和所有競爭對手一樣,這幾年來,Uber一直在想方設法激勵商家和外賣小哥們跟它而不是跟它的競爭對手合作,在這個過程中,Uber也自然虧損了不少錢。不過這次疫情也給Uber和它的競爭對手們帶來了一些好處。加拿大皇家銀行的電子商務分析師馬克·馬哈尼指出,考慮到當前嚴峻的就業形勢,加之全球餐飲行業都在苦苦掙扎,“他們不再需要補貼騎手和餐館了。”

今年3月,投資者大幅壓低了Uber的股價,使其一度跌至14美元以下,因為美國經濟的停擺對Uber業務的影響是顯而易見的。后來Uber的股價又強勢回升到30美元以上,主要原因是,人們普遍認為,Uber已經通過IPO和其他融資活動搞到了不少現金,足以讓它安然度過這場風暴。不過Uber的現金池也并非深不見底,到3月末的時候,Uber還有90億美元現金,但較年初的110多億美元,已經少了足足20億美元。Uber已經發布了警報,在最糟糕的情況下,到今年年底,公司的現金可能就只剩下40億美元了。

Uber并不指望它的網約車業務能很快恢復。我們可以拿中國的情況作為參考,中國目前的經濟恢復速度遠遠超過了大多數國家,不過中國的網約車業務恢復得也并不理想。一些早期跡象表明,比起乘坐公共交通工具,中國的上班族更喜歡網約車,但是現在,比起網約車,他們更喜歡自己開車。在疫情爆發前,機場接送機服務大概為Uber貢獻了15%的收入,而這部分業務將在一段時間內受到抑制。同樣,消費者叫車去酒吧、餐廳的次數也會減少。而它的UberPool拼車服務,可能在疫情完全過去之前都不太可能恢復。

可以肯定的是,Uber必然會利用業務下滑之機來大幅降低成本。5月初,Uber砍掉了客服崗和招聘崗的3700個職位。它實際上還向初創公司Lime支付了一筆錢,好將它的自行車和電動滑板車業務轉讓給Lime,作為交換,Uber向Lime做了一筆8500萬美元的投資。(有一個跡象能說明Uber的單車業務發展得有多差——Uber表示,這筆交易能讓它的年虧損額下降1.64億美元。)另外,Uber還將放棄8個UberEats的市場,因為在這些地方,Uber的訂單份額幾乎微不足道。

這些還只是開始。在5月7日的財報電話會議上,Uber向投資者承諾將削減10億美元的成本,同時暗示公司將進一步裁員,而這一次,Uber就要向公司內部員工下手了。人們還普遍認為,Uber將削減甚至是完全砍掉它的無人駕駛業務Uber Freight和它的飛行出租車業務Elevate。Uber的CEO科斯羅薩西曾經是一名投資銀行家,后來擔任過在線旅游巨頭Expedia公司的CEO,他并不諱言公司的減支計劃。“我認為,你應該經常審視如何合理配置你的投資組合,而且我們就是這樣做的,否則是很愚蠢的,尤其是在疫情帶來的各種變化下。”Uber的財務總監尼爾森·柴也在電話會議上對投資者表示:“現實是世界已經變了,沒有什么東西是不能改變的。”

除此之外,Uber面臨的生存威脅中,也有一些與疫情無關。比如今年1月,美國加州頒布的《AB5法案》專門瞄準了Uber等公司的所謂“零工經濟勞動者”。該法案的目的,是要迫使Uber將司機歸類為企業的雇員,而不是企業的承包商。Uber聲稱它的司機并不具備雇員資格,并且與Lyft等幾家公司共同籌集了1.1億美元資金,打算在11月的大選期間進行政治游說,以讓這家網約車公司獲得豁免。今年5月,加州檢方還對Uber和Lyft這兩大網約車公司提起了訴訟,稱他們剝奪了司機的帶薪休假和失業保險等福利。無論是在法庭上敗訴,還是政治游說失敗,都會給Uber帶來災難性的打擊。Uber尚未核算將司機歸類為員工需要額外增加多少成本,不過據巴克萊的分析師羅斯·桑德勒估算,這種調整可能會導致Uber每年額外增加5億美元的虧損。

科斯羅薩西在剛入主Uber時,曾經享受過一段“蜜月期”,他溫文爾雅、和藹可親的個性,與卡蘭尼克的咄咄逼人形成了鮮明對比。不過去年5月的IPO之后,由于投資者對Uber的虧損非常不滿,科斯羅薩西從英雄變成了狗熊,高管團隊里也有很多人離職,其中甚至包括他從Expedia公司挖來的首席運營官。很多Uber的觀察人士都認為,科斯羅薩西是一個只會算小賬的人,既不是運營型人才,也不是創新型人才。

這次危機也讓人們從一個新的視角重新認識了他的這些品質,同時也給了他第二次證明自己的機會。他的大將之風激發了人們的信心,尤其是在貌似全世界都在分崩離析的時候。畢竟在這種時候,冷靜靈活的手腕要比氣勢洶洶的咆哮管用。一位既認識卡蘭尼克也認識科斯羅薩西的銀行家說:“如果是卡蘭尼克的話,他可能會從韓國征調檢測試劑盒,然后開始談論怎么把Lyft碾壓在地上。”而此時此刻,科斯羅薩西并不需要把任何人踩在地上,他只需要讓Uber繼續上路。

關于Uber的一切

網約車巨頭Uber有多條業務線,但并非所有業務都能堅持到疫情結束。

網約車

網約車業務是Uber的原創產品,以至于它在國際上幾乎成了呼叫網約車的代名詞。網約車業務也占了Uber收入的大頭,2019年大約貢獻了公司總銷售額的76%。

送外賣

去年,Uber的外賣送餐業務Uber Eats大約貢獻了18%的收入。目前Uber的外賣送餐業務仍未盈利,不過隨著美國開放堂食的地方越來越少,老百姓的外賣需求也在日益走高。Uber看到了這個機會,它可以利用自己的配送網絡,替零售企業和個人配送商品、包裹和食雜品。

送快遞

Uber Freight是Uber的一個新業務,它的競爭對手是美國的各大物流業巨頭,Uber賭的是它的算法優勢能夠戰勝競爭對手的經驗。

共享單車、滑板車

2018年,Uber收購了初創公司Jumpin,不過今年5月,它基本上已經將這項業務轉讓給了另一家初創公司Lime。Uber還向Lime投資了8500萬美元。

無人駕駛汽車

Uber的高級技術部曾經豪言要建立一個無人駕駛網約車網絡。不過這個部門已經燒掉了幾億美元現金,而且還面臨著激烈的競爭。

飛行出租車

一個純屬意想天開的發明,這個名叫Uber Elevate的部門很可能活不到疫情結束。(財富中文網)

本文另一版本登載于《財富》雜志2020年6/7月刊,標題為《Uber轉型生存之路》。

譯者:隋遠洙

Uber向來是一家非典型的公司。

Uber自打出生之日起就是一個攪局者,它將打破規則作為一種商業模式。面對各地的監管機構,Uber的態度向來是“抓住我算你有本事”。早在國內市場飽和之前,Uber就開始向全球進行擴張。它賠錢的速度跟融資的速度幾乎一樣快。在公司創業階段,它就換了自己的CEO和管理團隊的大部分成員,甚至連董事會也沒有放過——而這一切都發生在Uber成為一家上市公司之前。

今年是Uber上市后的第一年,也是它創立的第11年,同時,今年Uber還首次登上了《財富》美國500強排行榜。不過年初以來,受全球新冠疫情影響,Uber的網約車客流量暴跌了80%,給公司營收造成了災難性的打擊。這種情況下,Uber明年很有可能會跌出這份榜單——當然,這種情況也絕對不會是孤例。

實際上,在疫情的沖擊下,Uber已經經歷了一場比2017年的換帥更慘烈的洗牌。(2017年,Uber的創始CEO特拉維斯·卡蘭尼克被掃地出門。)今年年初,Uber就曾經表示,它有能力讓公司的網約車業務盈利——換句話說,其他業務的盈利仍然沒戲。它的Uber Eats外賣送餐業務雖然增長很快,卻是一只吞金巨獸。Uber的其他試驗性質的項目,比如科幻感很強的無人駕駛汽車和飛行出租車,也都是只出不進的項目,導致了公司幾億幾億地虧錢。而Uber在2018年收購的自行車和電動滑板車業務的情況也好不到哪里去。

然而一場疫情卻改變了一切。突然之間,外賣送餐業務成了Uber短期內的救星。與此同時,Uber從“渣男”變“暖男”,干了一些放在以前簡直難以想象的事,比如它貼心地呼吁乘客居家隔離,并且為司機們在經濟和求職上提供了一些幫助。要知道,以前Uber與司機之間向來保持著一種相愛相殺的關系。而面對業務萎縮的現實,Uber也采取了大刀闊斧的改革,砍掉了一些早就應該砍掉的產品、地區和人員。

Uber仍然要面對很多令人頭疼的挑戰,尤其是至于它的核心業務何時能恢復,沒有人可以說得準。但新冠肺炎疫情的意外爆發,卻使Uber變得更加專注了,說不定反而有助于提高Uber的盈利能力。今年4月,Uber的CEO達拉·科斯羅薩西在舊金山家中的圖書館接受遠程采訪時表示:“我們必須重新審視我們的所有假設,3個月或者12個月以后的世界,跟昨天的世界肯定有很大的不同,而我們必須相應地做好準備。”

最近,Uber的世界遠遠不如一年以前那么美好。在過去的10年中,Uber在擴張道路上一路高歌猛進,在私人市場上創造了750億美元的估值。去年春天,Uber已經做好了上市的準備。不過雖然Uber依然保持了高速增長(2019年的銷售額上漲26%,達到141億美元),但投資者卻對Uber的盈利能力感到不滿(去年的虧損達到85億美元)。它的IPO也以失敗告終,42美元的首次發行價并未達到預期,公司估值也降至700億美元上下。而接下的幾個月,Uber的股價又下跌了三分之一以上。不過它還是達到了一項重要的成就——拉到了80億美元的融資。

到了今年2月底,Uber在看到疫情對公司在香港地區和臺灣地區業績的影響后,終于明白了這些現金是多么寶貴。公司在亞洲專門成立了一個應對新冠疫情的工作組,后來又將它升格為全球抗擊疫情工作組。今年Uber原本打算3月3日在洛杉磯總部召開一場由全球150多名高管參加的管理層峰會。后來Uber多倫多地區的網約車業務負責人兼50多人的Uber抗疫工作組組長安德魯·麥克唐納表示,由于專家警告出差會增加傳染風險,公司高層已經決定取消這次會議。麥克唐納今年36歲,他原本是卡蘭尼克時代的一員老將,在科斯羅薩西手下又得到了重用。他說:“除了避免增加傳染風險,更重要的是,我們認為領導者必須在崗在位,做好應對危機的準備。”

對于一家多年以來早就習慣了說錯話、辦錯事的公司來說,Uber這次難得地展現出了“泰山崩于前而面不改色”的氣度。在這個非常時期,肯定沒有人愿意跟陌生人待在同一輛車里,Uber也就識趣地暫停了UberPool拼車服務。同時,Uber還向確診新冠肺炎的司機提供了短期經濟援助,并且幫助一些司機轉行做外賣送餐業務。另外,Uber還決定向獨立餐館免收送貨費,并且發動它旗下的貨運公司Uber Freight以成本價運送抗疫物資。另外,Uber還為醫護人員提供了數百萬次的免費乘車服務。

Uber甚至想出了各種辦法呼吁用戶不要叫車,這簡直是與公司“為了勝利不擇手段”的一貫作風背道而馳,更何況Uber去年四分之三的營收都是來自網約車業務。Uber先是通過自家的APP確保用戶了解當地對疫情期間網約車出行的限制,然后它的營銷團隊還打出了一個公益性質的電視廣告,并且聘請了知名廣告公司Wieden+Kennedy進行制作。它的廣告詞里:“感謝您不打車。”科斯羅薩西說,他一開始對公益廣告的這個點子并不感冒。“但當我聽到它想傳達的信息時,我就全心全意地支持了。”

這套“組合拳”的效果也是非常驚人的。科斯羅薩西上臺以來,Uber可以說是不遺余力地試圖給大眾“洗腦”,希望讓大家相信,Uber已經不是過去的那個Uber了。而這次Uber在全球防疫工作中的表現,則扎扎實實地重塑了它的品牌形象,效果要好于以往的任何招數。Lyft的前首席運營官、風投資本家喬恩·麥克尼爾表示:“我認為他們比Lyft清醒得更早,也做得更好。”

在疫情爆發前,Uber已經決定要把另一項業務打造成盈利業務。Uber早在四年前就推出了它的外賣送餐服務Uber Eats,到2019年,Uber Eats的營業額已經達到25億美元,不過它的虧損額也達到了14億美元,而且它的美國市場份額仍然落后于競爭對手DoorDash和Grubhub。今年3月初,隨著美國老百姓開始避免乘坐網約車出行,科斯羅薩西也開始討論靠Uber Eats來彌補收入損失的可能性。

在某種程度上,這種做法已經奏效了。今年4月,Uber Eats的全球銷量猛增了89%(不包括Uber即將退出的印度市場)。雖然漲勢喜人,但有些問題還是要說明一下。即便這個季度Uber Eats的業務額突飛猛進,但外賣送餐業務只占了Uber總銷售額的23%,高于2019年全年的18%。而Uber在外賣訂單中的“分成比例”大約是訂單總價的11%左右,只相當于網約車業務的一半。

可以說,Uber已經把外賣送餐業務當成了“生命線”,同時它也在積極添加新的產品配送類別。近日有新聞報道稱,Uber已經找到了作為上市公司的Grubhub談收購的問題。與此同時,Uber也在積極添加其他服務。比如今年4月,該公司推出了針對零售企業的快遞服務Uber Direct,和針對個人用戶的快遞服務Uber Connect。科斯羅薩西說:“我不認為我們會做那種送一個包裹需要三天的快遞服務。不過如果你需要在30分鐘到幾個小時內收到某樣東西,我們可以比其他任何人更好地提供這項服務。”

這幾種服務很容易讓人產生似曾相識的感覺,因為Uber之前也推出一個名叫Uberrush的類似服務,但由于未能取得成功,而在2018年將它砍掉了。皮埃爾-迪米特里·戈爾-科蒂是一名35歲的法國公民,他已經在Uber工作8年了,最近他被公司任命為Uber Eats和其他快遞業務的負責人。他表示,以Uber的規模以及以往的經驗教訓,將有助于它這一次取得成功。他在阿姆斯特丹接受采訪時說:“這兩者之間有一些細微的區別,而且我們也從之前的錯誤中吸取了教訓。”戈爾-科蒂還負責Uber的食雜快遞業務,在這個領域里,Uber的競爭對手有沃爾瑪、亞馬遜和初創公司Instacart等。Uber現在正在收購Cornershop公司的多數股權,這家公司主要在智利、墨西哥和美國的兩個地區提供食雜配送服務。

Uber在每一個細分快遞市場都面臨著激烈的競爭,而且和所有競爭對手一樣,這幾年來,Uber一直在想方設法激勵商家和外賣小哥們跟它而不是跟它的競爭對手合作,在這個過程中,Uber也自然虧損了不少錢。不過這次疫情也給Uber和它的競爭對手們帶來了一些好處。加拿大皇家銀行的電子商務分析師馬克·馬哈尼指出,考慮到當前嚴峻的就業形勢,加之全球餐飲行業都在苦苦掙扎,“他們不再需要補貼騎手和餐館了。”

今年3月,投資者大幅壓低了Uber的股價,使其一度跌至14美元以下,因為美國經濟的停擺對Uber業務的影響是顯而易見的。后來Uber的股價又強勢回升到30美元以上,主要原因是,人們普遍認為,Uber已經通過IPO和其他融資活動搞到了不少現金,足以讓它安然度過這場風暴。不過Uber的現金池也并非深不見底,到3月末的時候,Uber還有90億美元現金,但較年初的110多億美元,已經少了足足20億美元。Uber已經發布了警報,在最糟糕的情況下,到今年年底,公司的現金可能就只剩下40億美元了。

Uber并不指望它的網約車業務能很快恢復。我們可以拿中國的情況作為參考,中國目前的經濟恢復速度遠遠超過了大多數國家,不過中國的網約車業務恢復得也并不理想。一些早期跡象表明,比起乘坐公共交通工具,中國的上班族更喜歡網約車,但是現在,比起網約車,他們更喜歡自己開車。在疫情爆發前,機場接送機服務大概為Uber貢獻了15%的收入,而這部分業務將在一段時間內受到抑制。同樣,消費者叫車去酒吧、餐廳的次數也會減少。而它的UberPool拼車服務,可能在疫情完全過去之前都不太可能恢復。

可以肯定的是,Uber必然會利用業務下滑之機來大幅降低成本。5月初,Uber砍掉了客服崗和招聘崗的3700個職位。它實際上還向初創公司Lime支付了一筆錢,好將它的自行車和電動滑板車業務轉讓給Lime,作為交換,Uber向Lime做了一筆8500萬美元的投資。(有一個跡象能說明Uber的單車業務發展得有多差——Uber表示,這筆交易能讓它的年虧損額下降1.64億美元。)另外,Uber還將放棄8個UberEats的市場,因為在這些地方,Uber的訂單份額幾乎微不足道。

這些還只是開始。在5月7日的財報電話會議上,Uber向投資者承諾將削減10億美元的成本,同時暗示公司將進一步裁員,而這一次,Uber就要向公司內部員工下手了。人們還普遍認為,Uber將削減甚至是完全砍掉它的無人駕駛業務Uber Freight和它的飛行出租車業務Elevate。Uber的CEO科斯羅薩西曾經是一名投資銀行家,后來擔任過在線旅游巨頭Expedia公司的CEO,他并不諱言公司的減支計劃。“我認為,你應該經常審視如何合理配置你的投資組合,而且我們就是這樣做的,否則是很愚蠢的,尤其是在疫情帶來的各種變化下。”Uber的財務總監尼爾森·柴也在電話會議上對投資者表示:“現實是世界已經變了,沒有什么東西是不能改變的。”

除此之外,Uber面臨的生存威脅中,也有一些與疫情無關。比如今年1月,美國加州頒布的《AB5法案》專門瞄準了Uber等公司的所謂“零工經濟勞動者”。該法案的目的,是要迫使Uber將司機歸類為企業的雇員,而不是企業的承包商。Uber聲稱它的司機并不具備雇員資格,并且與Lyft等幾家公司共同籌集了1.1億美元資金,打算在11月的大選期間進行政治游說,以讓這家網約車公司獲得豁免。今年5月,加州檢方還對Uber和Lyft這兩大網約車公司提起了訴訟,稱他們剝奪了司機的帶薪休假和失業保險等福利。無論是在法庭上敗訴,還是政治游說失敗,都會給Uber帶來災難性的打擊。Uber尚未核算將司機歸類為員工需要額外增加多少成本,不過據巴克萊的分析師羅斯·桑德勒估算,這種調整可能會導致Uber每年額外增加5億美元的虧損。

科斯羅薩西在剛入主Uber時,曾經享受過一段“蜜月期”,他溫文爾雅、和藹可親的個性,與卡蘭尼克的咄咄逼人形成了鮮明對比。不過去年5月的IPO之后,由于投資者對Uber的虧損非常不滿,科斯羅薩西從英雄變成了狗熊,高管團隊里也有很多人離職,其中甚至包括他從Expedia公司挖來的首席運營官。很多Uber的觀察人士都認為,科斯羅薩西是一個只會算小賬的人,既不是運營型人才,也不是創新型人才。

這次危機也讓人們從一個新的視角重新認識了他的這些品質,同時也給了他第二次證明自己的機會。他的大將之風激發了人們的信心,尤其是在貌似全世界都在分崩離析的時候。畢竟在這種時候,冷靜靈活的手腕要比氣勢洶洶的咆哮管用。一位既認識卡蘭尼克也認識科斯羅薩西的銀行家說:“如果是卡蘭尼克的話,他可能會從韓國征調檢測試劑盒,然后開始談論怎么把Lyft碾壓在地上。”而此時此刻,科斯羅薩西并不需要把任何人踩在地上,他只需要讓Uber繼續上路。

關于Uber的一切

網約車巨頭Uber有多條業務線,但并非所有業務都能堅持到疫情結束。

網約車

網約車業務是Uber的原創產品,以至于它在國際上幾乎成了呼叫網約車的代名詞。網約車業務也占了Uber收入的大頭,2019年大約貢獻了公司總銷售額的76%。

送外賣

去年,Uber的外賣送餐業務Uber Eats大約貢獻了18%的收入。目前Uber的外賣送餐業務仍未盈利,不過隨著美國開放堂食的地方越來越少,老百姓的外賣需求也在日益走高。Uber看到了這個機會,它可以利用自己的配送網絡,替零售企業和個人配送商品、包裹和食雜品。

送快遞

Uber Freight是Uber的一個新業務,它的競爭對手是美國的各大物流業巨頭,Uber賭的是它的算法優勢能夠戰勝競爭對手的經驗。

共享單車、滑板車

2018年,Uber收購了初創公司Jumpin,不過今年5月,它基本上已經將這項業務轉讓給了另一家初創公司Lime。Uber還向Lime投資了8500萬美元。

無人駕駛汽車

Uber的高級技術部曾經豪言要建立一個無人駕駛網約車網絡。不過這個部門已經燒掉了幾億美元現金,而且還面臨著激烈的競爭。

飛行出租車

一個純屬意想天開的發明,這個名叫Uber Elevate的部門很可能活不到疫情結束。(財富中文網)

本文另一版本登載于《財富》雜志2020年6/7月刊,標題為《Uber轉型生存之路》。

譯者:隋遠洙

Nothing has ever been typical about Uber.

A maverick at birth, Uber embraced rule-?breaking as a business model, what with its catch-us-if-you-can flouting of local regulators. It expanded globally long before it saturated its home market. It lost money nearly as quickly as it raised it. The startup changed out its CEO and much of its management team, and then its board of directors—all before becoming a public company.

Now, in its first year of eligibility and only the 11th of its existence, Uber has joined the Fortune 500. Given the devastating effects on its revenue of a global pandemic that has pummeled its passenger-trip volumes by 80%, Uber might well fall off the list next year—which certainly wouldn’t be typical.

Indeed, as a result of the crisis, Uber has been forced to undergo a reset even more traumatic than the one that followed the ousting of its mercurial CEO, Travis Kalanick, in 2017. At the beginning of this year, the company had signaled it could make profits in its ride-hailing business—and just about nowhere else. Its fast-growing Uber Eats restaurant-meal delivery business was hemorrhaging money. Experiments from self-driving cars to flying taxis to a freight-?forwarding service accounted for hundreds of millions of dollars of losses. A bike and scooter business it bought in 2018 was in no better shape.

The pandemic changed everything. Suddenly food delivery became Uber’s near-term savior. Uber made moves that would have been unthinkable in its bad-boy era, like cleverly and empathetically urging riders to stay home. It offered financial and job-hunting assistance to drivers, with whom it has long had a love-hate relationship. And faced with the reality of a shriveling business, Uber moved aggressively to prune products, locations, and people in ways that were long overdue.

A dizzying set of challenges remains, not least of which is the uncertainty around when its core business will recover. But there’s every chance the unwanted onset of COVID-19 could leave Uber more focused, and possibly more profitable, than it would have been without it. “We have to relook at all of our assumptions,” says Dara Khosrowshahi, Uber’s CEO, in a late-April Zoom interview from the library of his San Francisco home. “We’re making sure that we are prepared for the world as it’s going to be three months from now or 12 months from now, versus the world of yesterday.”

Uber's world wasn’t all that rosy as recently as a year ago. After tearing through the 2010s with breakneck expansion and achieving a private-market valuation that topped $75 billion, it prepared to go public last spring. Yet despite continued torrid topline growth—sales jumped 26% in 2019, to $14.1 billion—investors soured on the company’s unprofitability. (It lost $8.5 billion last year.) The IPO was a flop—shares debuted at a lower-than-expected $42, valuing Uber at around $70 billion, and fell by more than a third in the ensuing months. But it accomplished one critical achievement: Uber raised $8 billion.

By late February of this year, Uber began to understand how valuable that cash would be, having seen the effects of the pandemic on its revenue in Taiwan and Hong Kong. The company formed a working group in Asia to address the new coronavirus, then upgraded it to a global COVID-19 task force. On March 3, the 150 top leaders of the company from around the world were scheduled to meet in San Francisco, where Uber is based, for a management summit. Andrew Macdonald, who heads Uber’s rides business from Toronto as well as the 50-plus-person task force, says senior management canceled the gathering because health experts were warning against travel. “But more than that, we felt like leaders needed to be in place, getting ready to respond to the crisis,” says Macdonald, a 36-year-old Kalanick-era holdover whose star has risen under Khosrowshahi.

For a company that had made a habit over the years of doing and saying the wrong thing, Uber showed itself capable of grace under fire. It suspended its UberPool ride-sharing option, mindful that strangers wouldn’t want to be cooped up together in a back seat. It offered short-term financial help to drivers diagnosed with COVID-19, and helped drivers migrate to making food-delivery runs. It stopped charging independent restaurants delivery fees and mobilized Uber Freight, its freight-forwarding service, to move relief supplies, at cost. Uber also provided millions of free rides to health care workers.

Uber even devised various methods to urge customers not to request rides, an out-of-character gesture for a company once known for winning at all costs—and which relied on the passenger business for more than three-quarters of its 2019 revenue. First, it used its app to make sure riders understood local restrictions. Then its marketing group proposed a slick, PSA-style TV ad campaign and hired the prestigious agency Wieden+Kennedy to create it. Its tagline: “Thank you for not riding.” Khosrowshahi says he wasn’t initially sold on the idea, “but once I heard the messaging I was all in.”

The result of all this is a bit of a shocker: Uber’s response to a global health crisis may have done more so far to rehabilitate its image than any of its strenuous efforts during Khosrowshahi’s tenure to convince people Uber had changed. Says Jon McNeill, a former Lyft chief operating officer who is now a venture capitalist: “I think they out-‘woked’ Lyft.”

Before the crisis, Uber already had decided it had one other winning business in its portfolio. Begun four years ago, Uber Eats had grown to a $2.5 billion business by 2019. But it also lost $1.4 billion and trailed competitors DoorDash and Grubhub in U.S. market share. In early March, when riders had begun to stop hailing Ubers, Khosrowshahi started talking up the ability of Eats to counterbalance the lost revenues.

To a degree, that’s what happened. In April, Uber Eats saw global volume perk up by 89% (not including India, which Uber is exiting). That progress comes with caveats. Even in a quarter when its business was surging, food delivery made up only 23% of Uber’s overall sales, up from 18% for all of 2019. And the “take rate,” Uber’s share of the total check, is around 11% on food orders, roughly half its haul for a passenger trip.

Still, Uber is so enthusiastic about the Uber Eats lifeline that it is busily adding new delivery products. At press time, news accounts said that Uber had approached publicly traded Grubhub about an acquisition. In the meantime, it’s been adding other services. In April, the company announced Uber Direct, a delivery service for retailers, and Uber Connect, a courier service for individuals. “I don’t think we’re going to be delivering packages in three days,” says Khosrowshahi. “But if you need something within 30 minutes to a few hours, we think we can deliver that service better than anyone else can.”

Such offerings provoke a sense of déjà vu because Uber ran a similar (and unsuccessful) service called UberRush before killing it in 2018. Pierre-Dimitri Gore-Coty, a 35-year-old French citizen and an eight-year veteran of the company, recently was named to run Eats and the other delivery businesses. He says Uber’s scale, and its scars, will help it succeed this time. “There have been nuances, and we’ll learn from the mistakes,” he says in an interview from Amsterdam, where he is based. Gore-Coty also oversees Uber’s push into grocery delivery, where competitors include Walmart, Amazon, and startup Instacart. The company is buying a majority stake in Cornershop, which delivers groceries in Chile and Mexico as well as two U.S. locations.

Uber confronts fierce competition in each of its delivery markets and, like its competitors, it has for years incentivized drivers and restaurants to choose it over its rivals, losing money as a result. In that regard, a wrecked economy could benefit Uber and its foes alike. Given the dire employment situation and the shaky state of dining businesses worldwide, says Mark ?Mahaney, an e-commerce analyst with RBC, “they will not need to subsidize drivers or restaurants anymore.”

Investors dramatically bid down Uber’s shares in March, driving the price below $14 as it became apparent what a U.S. lockdown would mean to its business. The stock rebounded above $30 primarily for one reason: It is widely perceived the company has enough cash from its IPO and other fundraising to ride out the storm. Still, the well isn’t bottomless. At the end of March, Uber had $9 billion in cash. But that was down from more than $11 billion at the beginning of 2020. The company has warned that in a worst-case scenario its cash could dwindle to $4 billion by year-end.

Uber doesn’t expect a quick return of its passenger business. Behavior in China, which is further along the economic recovery curve than most countries, suggests an uneven ride. Early indications there suggest that commuters prefer ride-hailing to mass transit, but they choose their own cars over ride-hailing. Airport runs, 15% of Uber’s pre-pandemic revenue, will be suppressed for some time, as will trips to bars and restaurants. UberPool, the cost-splitting service, isn’t likely to return until the pandemic passes completely.

The company is certain to use the business decline to dramatically lower its costs. In early May it cut 3,700 positions in customer support and recruiting. It also effectively paid the startup Lime to take Uber’s bikes and scooters business in exchange for Uber investing $85 million in Lime. (A sign of how badly the unit was foundering: Uber said the deal will lower its annual operating losses by $164 million.) Uber also will leave eight Eats markets where it reaps a negligible share of its bookings.

These cuts are just the beginning. Uber promised investors on a May 7 earnings call that it would eliminate $1 billion in costs. It has hinted there will be more layoffs, this time to corporate staff. It also is widely expected the company will trim or eliminate completely its self-driving car business, Uber Freight, and Elevate, the outfit trying to build a flying taxi. Khosrowshahi, a former investment banker and later a dealmaking CEO at online travel giant Expedia, is blunt about the cost-cutting. “I think you should constantly look at rationalizing your portfolio, and we are,” he says. “It would be foolish not to, especially with the kinds of changes that have happened with COVID.” As Nelson Chai, Uber’s chief financial officer, said on the call with investors, “The reality is the world has changed. There are no sacred cows.”

Uber also faces an existential threat that has nothing to do with COVID-19. The State of California enacted a law in January, AB 5, that specifically targeted “gig workers” at Uber and similar companies. The goal of the legislation was to compel Uber to classify drivers as employees rather than contractors. Uber contends its drivers don’t qualify as employees, and it joined with Lyft and others to raise $110 million to place an initiative on the November ballot that will exempt the companies. In May, California’s attorney general filed suit against Uber and Lyft, arguing that the companies are depriving drivers of benefits like paid sick leave and unemployment insurance. A loss in court or at the ballot box would be devastating for Uber. The company hasn’t quantified the cost of having to classify drivers as employees, but Barclays analyst Ross Sandler projects that the reclassification would add $500 million in operating losses annually.

Khosrowshahi enjoyed a honeymoon when he first arrived at Uber, so dramatic was the contrast between his suave and genial character and Kalanick’s in-your-face abrasiveness. But when investors soured on Uber’s losses after its IPO last May, he went from hero to goat. He suffered numerous departures from his senior management team, including the chief operating officer he brought over from Expedia. The rap among Uber watchers was that Khosrowshahi was merely a numbers guy: neither an operator nor an innovator.

The crisis has put his qualities in a new light—and given the CEO a second chance. His demeanor inspires confidence, especially when the world is falling apart. After all, a cool hand and a sharp pencil will be more useful these days than hard-charging bluster. “Travis would’ve been commandeering test kits from South Korea and talking about driving Lyft into the ground,” says a banker who knows both CEOs. At this point, Khosrowshahi doesn’t have to drive anyone else into the ground. He just needs to keep Uber on the road.?

Uber everything

The ride-hailing giant has multiple business lines, but not all will outlast COVID-19.

Delivering people

The Rides business is the original product that made “Uber” a globally recognized verb. It’s the bulk of the company, accounting for 76% of 2019 sales.

Delivering things

Uber Eats made up 18% of revenues last year. The restaurant-food-delivery business is unprofitable, but in demand right now as dining-in options shrink. Uber sees an opportunity to use its delivery network to move merchandise from retailers, packages on behalf of individuals, and groceries.

Freight forwarding

The nascent Uber Freight competes against logistics stalwarts, a bet that Uber’s algorithms can outweigh the competition’s experience.

Bikes and scooters

Uber bought startup Jumpin 2018, but essentially gave the business to Lime, another startup, this May. Uber also invested $85 million in Lime.

Self-driving cars

Uber’s Advanced Technology Group once promised to anchor a driverless ride-hailing network. But the unit loses hundreds of millions and faces stiff competition.

Flying taxis

A flight of fancy, Uber Elevate isn’t likely to survive the pandemic.

A version of this article appears in the June/July 2020 issue of Fortune with the headline “Uber swerves to survive.”