如何利用美聯儲的大幅降息

插圖來源:CHRIS GASH

等待已久的日子終于到來了。在經歷了一年多“降息與否”的猜測之后,美聯儲(Federal Reserve)于今年9月18日宣布,自新冠疫情爆發初期以來首次下調聯邦基金基準利率,降幅為50個基點。美聯儲的主席杰羅姆·鮑威爾(Jerome Powell)表示,這很可能是一系列降息中的第一步。

由于通貨膨脹率處于自2021年年初以來的最低水平,失業率有所上升,以及人們對消費者支出疲軟的擔憂與日俱增,此次降息并不令人意外。但正如財富規劃師和其他專家告訴《財富》雜志的那樣,此舉確實標志著普通投資者應該如何配置其投資組合的轉變開始了。

卡內基梅隆大學(Carnegie Mellon University)的泰珀商學院(Tepper School of Business)的金融學教授切斯特·斯帕特(Chester Spatt)稱,首先,投資者應該做好短期內市場波動的準備,尤其是如果美聯儲開始一系列的利率調整的話。考慮到首次降息的時機正值美國總統大選的最后階段,屆時投資者往往會對政治上的意外轉折反應過度,在這種情況下的波動可能就會更加劇烈。斯帕特說:“利率走向發生變化的時期往往是充滿不確定性的時期。”

誠然,推動這種不確定性的情況是幾個月來一直縈繞在投資者心頭的問題:美聯儲是否成功實現了“軟著陸”,即在不引發經濟衰退的情況下減緩通脹?還是說,今年9月的降息表明,加息幅度過大,導致經濟過于疲軟?

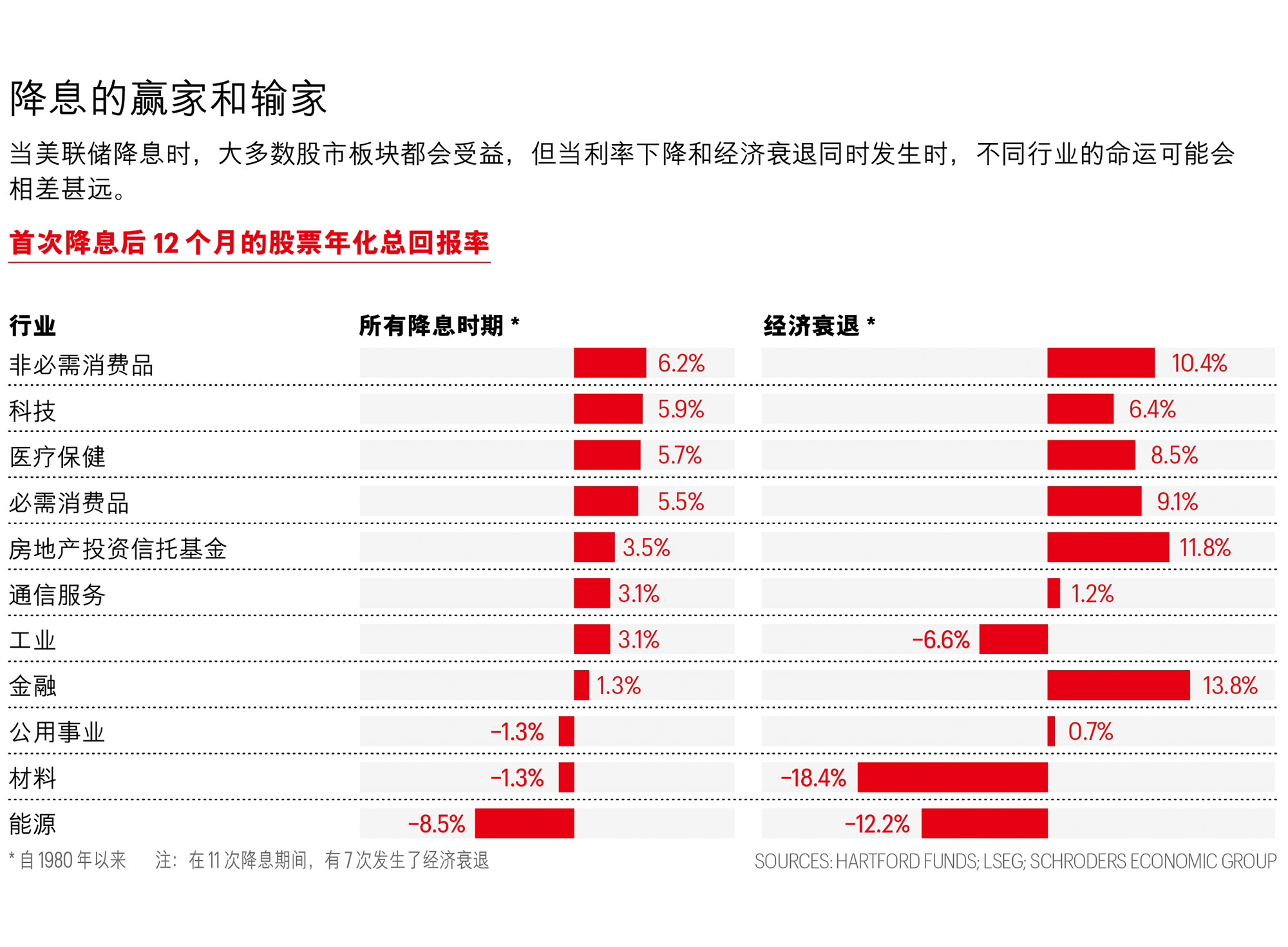

壞消息是,近年來,由于美聯儲試圖為華爾街和典型的美國中產階級提供支持,利率下降和經濟衰退往往相伴而生:根據Hartford Funds的研究,自1980年以來的11次持續降息中,有7次與經濟衰退同時發生。

好消息是,即使出現經濟衰退,對投資者來說也不一定是壞事。富國銀行投資研究所(Wells Fargo Investment Institute)的全球資產配置策略主管特蕾西·麥克米利恩(Tracie McMillion)指出,有一些資產類別往往會在降息后反彈,美股就是其中之一。通過研究歷史股市數據,富國銀行投資研究所發現,如果降息與經濟衰退不同步,標準普爾500指數(S&P 500)在降息之后的18個月內就會穩步上升。即使出現經濟衰退(富國銀行投資研究所認為這種情況不太可能發生),表現也“基本持平”。

的確,與不同步的情況相比,有些行業在降息與經濟衰退同步的情況下表現反而更好。金融、醫療保健、消費必需品和科技等行業就屬于這一類(參見圖表)。

無論是否出現經濟衰退,較低的利率都值得我們重新審視一些一直不被看好的股票類別。麥克米利恩表示,多年來表現不佳的小盤股尤其會受到提振。與大公司相比,這些公司往往在更大程度上依賴借貸來推動增長,這意味著它們能夠從更優惠的貸款利率中獲得更多的收益。

商業地產帶來了另外一個機遇。美國教師退休基金會(TIAA)的財富管理團隊的主管道格·奧恩斯坦(Doug Ornstein)說,盡管自新冠疫情導致工人待業(許多人至今仍然如此)后,該行業已經元氣大傷。但較低的利率可能會鼓勵開發商著手將疫情后空置的辦公樓改造成其他用途。

也就是說,投資者不一定要在美聯儲采取降息舉措之前拋售此前表現良好的股票:奧恩斯坦認為,利率下降對英偉達(Nvidia)等優質成長型股票也是好消息,原因是這些股票也依賴低成本融資來擴張。

觀察等待

如果利率持續下跌,投資者在其股票組合之外可能就會看到喜憂參半的情況。汽車貸款、信用卡貸款以及潛在的抵押貸款利率可能會跟隨美聯儲的步伐,這將是再融資甚至大宗采購的更好時機。

然而,對于那些最近因為存款利率上升而欣喜不已的人而言,這可能是令人失望的時刻,因為銀行會降低它們提供的賬戶和存單的收益率。斯帕特說,一些保險或者年金產品可以提供比市場替代品更具吸引力的固定利率。

麥克米利恩指出,將部分多余現金投入股市也可能是一種辦法,尤其是對于投資者知道自己近期用不上的儲蓄。

投資級公司債券基金也能夠向尋找現金替代品的儲戶支付更高的收益率。負責管理130億美元客戶資產的Aspiriant公司的首席客戶官桑迪·布拉加爾(Sandi Bragar)說:“過去幾年,債券一直是投資組合中的丑小鴨,但現在它們又變得頗具吸引力了。它們應該會有更多的回報機會,而且應該比股票更加穩定。”

當然,如果美聯儲未能實現經濟著陸,而經濟衰退迫在眉睫,那么美國債券就將成為受青睞的防御型投資,大宗商品也可能變得更具吸引力。完全退出股市幾乎從來都不是一個好主意。但奧恩斯坦建議,考慮到投資者的目標、風險承受能力和時間跨度,他們應該重新審視自己的投資組合,并考慮在股市連續兩年表現強勁的情況下,是否在股票投資上配置過多。他表示:“那些沒有重新調整投資組合的投資者可能已經偏離了既定目標。”

當然,美聯儲將降息多少次以及降息幅度是目前無法回答的問題。在今年11月的會議上,美聯儲有更多的就業報告和通脹數據可供分析,從而對經濟的整體健康狀況有更加清晰的認識。斯帕特建議采取“靜觀其變”的心態。他說:“在某些醫療背景下,他們稱之為觀察等待——醫生不想過度干預。”

奧恩斯坦認為,最重要的是,市場的任何變化都不應該促使投資者徹底改變投資策略。投資者應該已經擁有了一個與他們的目標一致的多元化投資組合,無論經濟是否衰退,無論美聯儲在今年下半年有何計劃,投資者都應該堅持既定的策略。

奧恩斯坦說:“讓我們朝著這個方向或者那個方向傾斜,給沙拉加點調料,而不是決定再也不吃沙拉了。我們仍然希望餐食里有各種不同的食物。”

譯者:Zhy